Completamos hoje o primeiro ano de vida do blog. Mais uma vez agradeço aos leitores e aos demais blogs aí do lado.

Tem sido bem proveitoso acompanhar, na medida do possível, este louco mercado.

Abs

Um espaço para discutir SERIAMENTE o mercado imobiliário brasileiro.

Being early is the same as being wrong

Quem não previu a alta não pode prever o fim dela

domingo, 27 de maio de 2012

quarta-feira, 16 de maio de 2012

Percentual de pessoas alugando no BR

Reportagem da Folha com alguns dados interessantes, o que me chamou mais atenção foi o % de aluguel no BR, bem menor que na UE:

Abs

Abs

Postado por

unknown

às

13:25

9

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

aluguel

domingo, 13 de maio de 2012

30k o m2 de terreno na Atlantica

Casa na Atlãntica por 30 milhões, parece absurdo pra uma casa, mas o que importa é o terreno, de 1000 m2. 30mil por m2.

http://oglobo.globo.com/rio/penultima-casa-da-avenida-atlantica-em-copacabana-posta-venda-por-298-milhoes-4879135

AbsRIO - Ela nem é tão bonita assim, mas pertence à realeza carioca e está sendo cortejada por dezenas de pretendentes — alguns estrangeiros. Ninguém parece se importar muito com o dote: para tomar posse de uma das últimas casas da Princesinha do Mar, na orla de Copacabana, será preciso desembolsar, no mínimo, R$ 29,8 milhões, valor exigido, como mostrou Ancelmo Gois em sua coluna no GLOBO, pela República da Áustria, dona do imóvel de dois andares, instalado num terreno de cerca de mil metros quadrados na Avenida Atlântica. Após a negociação, nada de final feliz: a casa, na altura do Posto 6, será demolida para dar lugar a um prédio de alto luxo ou a um hotel cinco estrelas. Com isso, restará apenas mais uma casa em frente ao mar de Copacabana. Tombada, ela está protegida da especulação imobiliária. Em Ipanema e Leblon, ainda restam quatro casas e um clube.O destino da casa rosa onde funcionou o Consulado da Áustria até 2009 já está traçado: no dia 16 de agosto, termina a primeira rodada da negociação. A Sivbeg, agente imobiliário que representa a Áustria, receberá as propostas encaminhadas à Jones Lang LaSalle Hotels, empresa responsável pela intermediação do negócio. Depois de analisadas as condições de pagamento dos interessados, serão selecionados alguns para uma segunda rodada de negociações, onde o preço final oferecido vai ter papel decisivo na hora de se bater o martelo. O negócio milionário, uma espécie de leilão, é cercado de sigilo. Todos os interessados são obrigados a fazer um acordo de confidencialidade:— Quem der mais, vai levar. Fizemos três avaliações para se chegar ao valor mínimo de R$ 29,8 milhões. A área permite a construção de prédios residenciais e hotéis. Acreditamos que a rede hoteleira seja a maior interessada porque o potencial construtivo para estes empreendimentos é maior — diz Roberta Oncken, vice-presidente da LaSalle. — Já recebemos mais de uma dezena de interessados. O endereço é muito disputado.A Secretaria de Urbanismo diz que o gabarito da área depende de vários fatores: se o prédio a ser erguido vai ficar grudado na divisa dos vizinhos, ou não, se vai fazer sombra na praia, entre outras variáveis. Especula-se no mercado que possa ser erguido no terreno um prédio de até 13 andares. O mesmo vale no caso de hotéis.— Nem passamos nada sobre o gabarito para os interessados. Vai ser preciso apresentar o projeto à prefeitura para depois saber exatamente o que é possível ou não — diz Roberta.Especialista no mercado imobiliário, Rubem Vasconcelos diz que nenhuma construtora deve ficar desanimada diante do valor pedido. Segundo cálculos dele, é viável fazer um prédio de sete andares, com apartamentos de 375 metros quadrados cada. Se cada um for vendido por R$ 12 milhões, o negócio terá valido a pena:— O edifício teria que ser de alto luxo. O metro quadrado sairia a R$ 30 mil. É alto para a Avenida Atlântica, mas bem menor do que o da Delfim Moreira, que pode chegar a R$ 70 mil.Em Copacabana, vizinhos do imóvel que será derrubado estão divididos.— Poderiam fazer um centro cultural, um teatro. Ela é tão bonita, é uma pena que vá ser posta abaixo — diz Inês Barbosa.Já Adriana Barbosa defende o fim da casa da Áustria:— Está feia, abandonada. Ficava mais bonito um prédio de luxo.Uma casa de pedra, na altura da Rua Santa Clara, será a única a resistir na Avenida Atlântica. Em Ipanema, além da casa onde funciona o Centro de Cultura Laura Alvim, há o Country Club e duas casas na esquina da Farme de Amoedo. Numa delas, funciona o restaurante Vieira Souto, que guarda em quadros histórias da construção. Quem visita o imóvel pode descobrir que dois amigos ingleses, identificados apenas como Mister Roger e Mister Bailey, ergueram casas geminadas em 1938. Em 1951, a família da médica Sylvia da Silveira Mello passou a morar na casa 234. Um depoimento dela está na parede do restaurante. Alguns trechos mostram como o bairro era diferente: “Na época, Ipanema só tinha três prédios”. Depois, outra passagem saborosa: “Eu ia com meus amigos à praia e tinha um código com a casa. Usava toalhas sobre a barraca para pedir refrigerante, sanduíches ou cerveja. Vendedor só tinha de refresco de limão, biscoito de polvilho e pirulito”.A casa ao lado, de outra família, virou um galpão abandonado. Sócio do restaurante, André Vasconcelos, diz que a especulação é menor porque o imóvel é tombado.No Leblon, o médico Marcos Polônia, morador da última casa da Delfim Moreira, diz que sequer consegue andar em paz pelo bairro, tamanha a quantidade de propostas que recebe. Perguntado se não venderia o imóvel por R$ 30 milhões, como a casa da Áustria, ele ri:— Me ofereceram R$ 60 milhões. Mas vou sair daqui para quê? Não mesmo!

Postado por

unknown

às

18:40

6

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

rio de janeiro

sexta-feira, 11 de maio de 2012

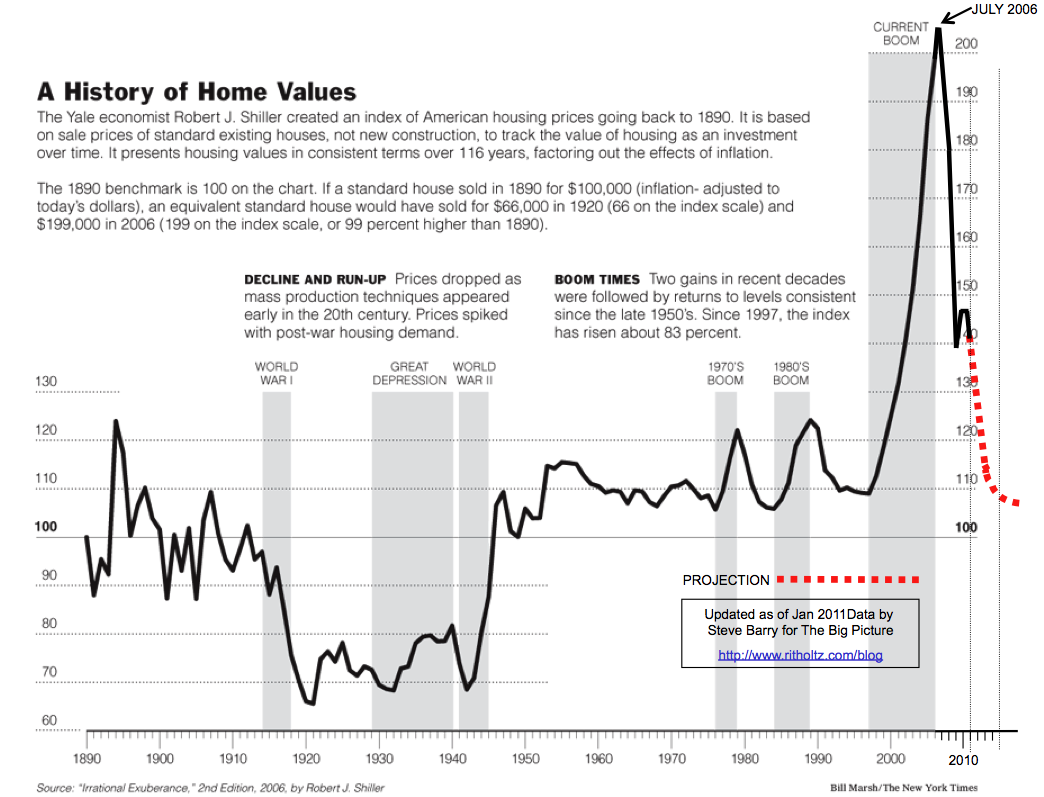

Case-Shiller 116 anos (imovel acompanha a inflação...)

Pra quem acha que imóvel não acompanha inflação, vale lembrar o (famosíssimo) gráfico centenário do indice Case-Shiller, exaustivamente publicado e republicado em tudo quanto é site do assunto:

http://www.ritholtz.com/blog/2011/04/case-shiller-100-year-chart-2011-update/

116 anos e (após muitos altos e baixos) sai de 100 para 110, aumento real.

Lembrando que o indice usa a metodologia Repeat sales, ou seja, preços de venda do mesmo imóvel:

http://en.wikipedia.org/wiki/Case%E2%80%93Shiller_index

Abs

http://www.ritholtz.com/blog/2011/04/case-shiller-100-year-chart-2011-update/

116 anos e (após muitos altos e baixos) sai de 100 para 110, aumento real.

Lembrando que o indice usa a metodologia Repeat sales, ou seja, preços de venda do mesmo imóvel:

http://en.wikipedia.org/wiki/Case%E2%80%93Shiller_index

Abs

Postado por

unknown

às

21:02

0

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

case-shiller,

indices de preços de imóveis,

USA

terça-feira, 8 de maio de 2012

Atualizando a comparação de investimento

Neste post, há quase 1 ano, mostrei como o imóvel era ruim para investimento.

E agora, como está?

Com os juros reais caindo vertiginosamente e as NTN-Bs pagando no máximo IPCA + 4,29% (vencimento pra 2045):

E agora, como está?

Com os juros reais caindo vertiginosamente e as NTN-Bs pagando no máximo IPCA + 4,29% (vencimento pra 2045):

- Imóvel SP: 6,3% x 0,9 (vacância de 10%) x 0,725 (IR de 27,5%) = 4,11%

- Imóvel RJ: 4,9% x 0,9 (vacância de 10%) x 0,725 (IR de 27,5%) = 3,19%

- NTNB 150545: (supondo inflação no centro da meta) (4,5% + 4,29%) = 8,79 x 0,85 (IR de 15%) = 7,5% = juros reais de 3%

Portanto, olhando simplesmente para o retorno, a conclusão se inverte, e os imóveis (pra aluguel, que fique claro) se tornam melhor investimento do que os títulos públicos (benchmark de qq investimento), bastando que para isso o valor de mercado apenas acompanhe a inflação neste período (33 anos).

Impressionante como o cenário pôde mudar tanto em tão pouco tempo.

Abs

segunda-feira, 7 de maio de 2012

Com juros em queda, bancos podem usar recursos próprios para a casa própria

RIO - “Se a taxa de juros cair a 7,5%, 7%, poderemos viver uma situação inédita no Brasil, que é a de colocar recursos de tesouraria no financiamento habitacional”, afirmou o presidente da Caixa Econômica Federal, Jorge Hereda, nesta sexta-feira. Isso significa que, com uma possível queda na taxa Selic, os bancos podem resolver utilizar recursos próprios, e não apenas os da caderneta de poupança, para investir no setor habitacional.

O diretor da Domus Companhia Hipotecária, Rodolpho Vasconcellos, explica que a expectativa é que a poupança continue crescendo de 3% a 4% ao ano, enquanto o financiamento imobiliário deverá expandir-se a média de 20% ao ano. Assim, diz ele, as instituições tendem a buscar outras formas de captar recursos para responder à demanda.

— Com os juros básicos da economia em queda, aumenta o interesse do banco em investir em crédito imobiliário, pois a rentabilidade fica mais atrativa que a das aplicações financeiras. Assim, os bancos poderiam aplicar recursos em habitação espontaneamente. Mas, na minha visão, se a Selic cair ainda mais, certamente, os juros do financiamento terão de cair também.

Para Maurício Visconti, diretor da consultoria de investimentos imobiliários REIT, o problema do crédito habitacional no Brasil não é falta de caixa e sim o casamento entre passivo e ativo. Isso significa que, para fazer um empréstimo de 360 meses, o banco precisa ter uma fonte de recursos que dure, também, 360 meses. Assim, não é a queda dos juros isoladamente que fará os bancos tirarem dinheiro da carteira própria para emprestar, diz ele:

— A caderneta de poupança supre essa necessidade porque ela serve como funding de longo prazo. Mas, se hipoteticamente a taxa de juros disparasse e todo mundo sacasse o dinheiro da caderneta de poupança pra colocar em outra aplicação? Para se ter mais dinheiro para habitação, será necessário incentivar, com regulamentação, as fontes de longo prazo, como os CRIs (Certificados de Recebíveis Imobiliários), independentemente da taxa de juros. Existe muito pouco dinheiro de tesouraria emprestado para o crédito imobiliário justamente porque é um emprestimo de longo prazo.

Segundo Visconti, o mercado de securitização ainda é incipiente, mas aos poucos está crescendo. Atualmente, além da poupança, o mercado habitacional já utiliza funding complementar, como as Letras de Crédito Imobiliário (LCIs), que já somam R$ 50 bilhões, e Certificados de Crédito Imobiliário (CRIs), com R$ 28 bilhões.

Pessoas ligadas ao mercado também não acreditam que as mudanças nos rendimentos da poupança, anunciadas ontem pelo Governo Federal, possam afetar significativamente o volume de recursos para o crédito imobiliário. Segundo eles, não há porque temer uma debandada da poupança. E mesmo que isso aconteça, os efeitos não seriam sentidos em menos de dois ou três anos. Para Nelma Tavares, superintendente da Caixa Econômica Federal no Rio, banco que mais usa recursos da poupança para financiamentos imobiliários, as mudanças não causarão problemas.

- Não vejo a menor possibilidade dessas mudanças interferirem nos recursos disponíveis - disse, durante o Feirão Caixa da Casa Própria.

Na cerimônia de abertura do 8º Feirão Caixa da Casa Própria, no Riocentro, Hereda afirmou que a expectativa da Caixa é de alcançar até R$ 18 bilhões em negócios durante o evento, valor cerca de 20% superior ao do ano passado. No primeiro dia de funcionamento da feira, o evento recebeu, até as 18h, 15.441 pessoas, e, movimentou cerca de R$ 322,7 milhões, totalizando 2.146 negócios fechados e encaminhados.

O grande atrativo desta edição do feirão é a oferta de crédito a juros reduzidos. Para o financiamento de imóveis com valor até R$ 500 mil (no âmbito do Sistema Financeiro de Habitação), os juros passam de 10% ao ano para 9% ao ano. Se o interessado se tornar cliente do banco, com conta salário, a taxa cai para 7,9% ao ano.

No caso de um financiamento de R$ 200 mil, por 20 anos, a taxa anterior, de 10% mais TR, representaria uma prestação inicial de R$ 2.518,32, valor que cai para R$ 2.194,74, ou seja, menos R$ 323,58, a juro de 7,9%. Ou ainda, menos R$ 38.988 em 20 anos.

— Muitos diziam que não havia margem para mexer nas taxas, mas provamos que se procurar, sempre existe um jeito — afirmou Hereda, que negou que a mudança tenha sido feita por exigência do Planalto. Segundo ele, a presidente Dilma fez "um alerta" a todos os bancos sobre as altas taxas de juros, e a decisão foi tomada por razões estratégicas.

O feirão será realizado até domingo no Rio de Janeiro e também em Salvador, Recife, Belo Horizonte e Brasília. Até 10 de junho, outras seis capitais, além das cidades de Campinas (SP) e Uberlândia (MG) terão edições da feira.

Segundo a CEF, serão oferecidos mais de 430 mil imóveis, entre novos, usados e na planta. No Rio de Janeiro, serão mais de 46 mil imóveis, sendo 29.087 na planta e 4.172 novos prontos, além de quase 13 mil usados.

Abs

Postado por

unknown

às

18:27

3

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

crédito imobiliário,

Poupança

Juros caem: mais uma pernada de alta?

Duvido que alguém ainda não tenha lido a notícia, mas aí vai:

http://www1.folha.uol.com.br/mercado/1085326-taxa-de-juros-para-financiamento-de-imoveis-cai-hoje.shtml

Comentários no final.

Comentários no final.

A Caixa Econômica Federal, maior agente financeiro no setor de habitação, reduz os juros dos financiamentos imobiliários a partir de hoje. Começa também a rodada de feirões da casa própria.

Mais de 430 mil imóveis novos, usados e na planta serão vendidos em 13 cidades até 10 de junho. Os primeiros municípios a receber o evento --de hoje a domingo-- são Belo Horizonte, Brasília, Rio, Salvador e Recife.

Em São Paulo, o feirão vai de 18 a 20 deste mês.

"A vantagem do evento é reunir em um local uma grande oferta de construtoras, que permitem comparar as ofertas", diz José Urbano Duarte, vice-presidente de governo e habitação da Caixa.

Além das empresas, há outros agentes da cadeia, como corretores, cartórios e técnicos do banco responsáveis por liberar financiamentos.

Existe a possibilidade de fechar o negócio na hora, mas especialistas recomendam cautela. O pagamento vai comprometer a renda do mutuário por até 30 anos.

FAÇA SUAS CONTAS

"É preciso fazer as contas antes, saber o quanto do orçamento há disponível para fazer o financiamento sem se endividar", diz o professor do Insper Ricardo Almeida.

As taxas da Caixa vão de 4,5% a 10% ao ano mais Taxa Referencial, de acordo com o valor de imóvel e a renda. Antes, chegava a 11%.

No caso dos mutuários que adquirem um imóvel avaliado em até R$ 500 mil, as taxas serão reduzidas de 10% para pelo menos 9% ao ano.

Para quem tem conta-corrente, cheque especial e cartão de crédito do banco, os juros podem chegar a 8,4%. Já os clientes que optarem por transferir o salário para Caixa podem ter até 7,9%.

Imóveis com valores superiores a R$ 500 mil terão taxas de financiamento reduzidas de 11% ao ano para 10% ao ano, podendo chegar a 9% ao ano de acordo com os produtos e os serviços da Caixa que os clientes usarem.

Na linha que usa os recursos do FGTS, a taxa máxima foi reduzida de 8,4% para 7,9%. Se o cliente tiver conta no fundo de garantia (caso de assalariados), fica em 7,4%. A modalidade é válida para compra de imóveis de no máximo R$ 170 mil e famílias com renda de até R$ 5.400.

| Alex Argozino/Editoria de Arte/Folhapress | ||

|

Possivelmente essa foi a notícia mais impactante da breve história deste blog.

E pra quem acha que 1% a.a. não faz diferença, dê uma olhada na prestação inicial do exemplo acima. Caiu de 3.121,00 para 2.877,00 (queda de aprox 8%).

Imagina a quantidade de famílias que tem renda bruta entre 9.590,00 e 10.403,33. Essa é a qtde de pessoas que NÂO PODIAM comprar o tal imóvel de 350k e DE UM DIA PRO OUTRO PODEM. (Infelizmente não tenho uma base confiável à mão, senão daria pra calcular exatamente - talvez c/ os dados do último censo)

E adivinhem o que acontecerá com os preços dos tais imóveis quando a sobrenatural lei da oferta e procura reagir a essa mudança abrupta na demanda?

Update: dito de outra forma, com a mesma prestação de 3.121,00 o sujeito agora pode pegar um crédito de pouco mais de 340k ao invés de 315k. O poder de compra aumentou em 8%. E isso vale pra todas as faixas. Milagres da geração espontânea de $, heheeh.

Esses 8% são o potencial de alta desta mexida específica, não é uma alta expressiva.

Abs

Postado por

unknown

às

00:07

5

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

crédito imobiliário

sábado, 5 de maio de 2012

Mercado imobiliário vive bolha ou ‘calo’?

Eduardo Zylberstajn*

SÃO PAULO - Há mais de ano discute-se a formação de uma bolha imobiliária no Brasil. Boa parte dos argumentos que podem confirmar ou não essa bolha já são amplamente conhecidos, mas a dúvida persiste.

Uma definição amplamente utilizada para bolha é uma situação de preços descolados dos fundamentos. O debate e a falta de uma resposta única surgem porque o problema é justamente como medir corretamente os fundamentos. Qual o valor justo de um ativo? No caso dos imóveis no Brasil, o problema é ainda mais grave, porque as estatísticas confiáveis do setor são assustadoramente escassas.

Para auxiliar o acompanhamento do mercado, a Fipe lançou há pouco mais de um ano o Índice FipeZap de Preços de Imóveis Anunciados. São cerca de 150 mil anúncios válidos por mês para medir a variação do preço do metro quadrado em 7 regiões do país, coletados na internet. É fato que o preço anunciado não é o mesmo do que o transacionado, mas é bastante razoável assumir que, ao menos no médio e no longo prazo, esses valores têm a mesma tendência. Além disso, é muito difícil observar com precisão preços dos imóveis. A informalidade e a (falta de) estrutura de boa parte das imobiliárias impedem a coleta sistematizada dessas informações. Os bancos, por sua vez, mantêm registros fidedignos dos imóveis financiados, mas atendem apenas uma parcela do mercado (cerca de 50% das vendas) e utilizam, muitas vezes, os valores de avaliações e não necessariamente o preço acordado entre compradores e vendedores. Em suma: não existe uma fonte de dados perfeita.

Cabe também mencionar que a iniciativa do FipeZap não é inédita. Há outras experiências com índices de preços de oferta, como o Home Asking Price Index, da Inglaterra, e o FotoCasa, da Espanha. Este último, aliás, detectou o estouro da bolha espanhola antes do índice oficial, porque os preços anunciados estão disponíveis aos institutos de pesquisa meses antes do registro oficial das transações.

Os anúncios têm também outra grande vantagem: permitem o acompanhamento do preço para novos aluguéis. Utilizando esta fonte de dados, podemos medir a rentabilidade de se investir em imóveis, obtida por uma pessoa que escolhe comprar um imóvel e alugá-lo ao invés de investir em outro ativo. Essa taxa permite inferir se o preço dos imóveis está alto ou baixo, já que compara o preço de venda do ativo (o imóvel) com o retorno financeiro que ele propicia.

Se a rentabilidade do aluguel fosse alta (20% ao ano, por exemplo) as pessoas prefeririam comprar imóveis e alugá-los a terceiros ao invés de aplicar o dinheiro em títulos do governo. Por outro lado, se a rentabilidade do aluguel fosse baixa, como 1% ao ano, as pessoas prefeririam vender seus imóveis, aplicar o dinheiro e viver em imóveis alugados. Se a rentabilidade do aluguel for baixa, trata-se provavelmente de uma sitação de preços de venda inflados - a temida bolha.

Em São Paulo, a taxa de rentabilidade do aluguel corresponde a aproximadamente 6% ao ano, segundo os dados do FipeZap. Muitos especialistas em finanças comparam esse número com a taxa Selic ou com a poupança e concluem que vivemos uma bolha. A suspeita é reforçada ainda mais se considerarmos que essa taxa vem caindo desde 2008, quando era de 9%, o que significa que o preço para venda aumentou mais do que o do aluguel. O problema com essa análise é que ela compara coisas diferentes: um rendimento real (que despreza a inflação) com um rendimento nominal. Para ilustrar isso, imaginemos o seguinte: o leitor compra um imóvel hoje e espera apenas que ele mantenha seu valor real ao longo dos próximos anos (o preço subirá de acordo com a inflação). O aluguel desse imóvel também seria reajustado de acordo com a inflação, pois os contratos costumam ser indexados. Assim, o aluguel seria um rendimento real. Para compará-lo com outros rendimentos, teríamos que considerar o rendimento real e não o nominal.

O gráfico abaixo compara a rentabilidade do aluguel com a taxa de juros média dos financiamentos imobiliários descontada a expectativa de inflação futura, desde janeiro de 2008. É notável como a tendência das duas curvas é a mesma, apesar dos juros serem mais voláteis.

O gráfico mostra duas coisas. Primeiro, reforça o argumento de que o aumento nos preços de venda dos imóveis dos anos recentes se deve principalmente a novas condições, muito mais favoráveis, de crédito. Segundo, que atualmente há um descolamento de cerca de 1% ao ano entre os juros reais para financiamento imobiliário e a taxa do aluguel. Para que os pontos finais das duas linhas voltem a se encontrar, há três possibilidades: uma queda no preço de venda dos imóveis de cerca de 15%, um aumento nos preços do aluguel de cerca de 18% ou, ainda, uma queda nos juros reais do financiamento imobiliário de algo perto de 1%. Cabe a ressalva de que a taxa de juros utilizada como referência é, provavelmente, maior do que a taxa média efetivamente praticada no mercado, porque diz respeito aos financiamentos que têm os maiores juros.

De todo modo, os dados mostram que para responder se vivemos ou não uma bolha imobiliária, precisamos responder na verdade se as condições atuais de crédito imobiliário são sustentáveis. Se não forem, então uma correção um pouco mais forte nos preços pode surgir no momento em que o crédito se deteriorar. Se forem, no pior dos casos estamos em uma situação de preços de imóveis um pouco acima do seu valor fundamental. Chamar essa situação de bolha pode então ser um exagero alarmista, esse sim sem fundamentos. Seria um caso mais simples, não de uma bolha - talvez apenas um ‘calo’.

*É pesquisador da Fipe e coordenador do Índice

Assinar:

Postagens (Atom)