Um espaço para discutir SERIAMENTE o mercado imobiliário brasileiro.

Being early is the same as being wrong

Quem não previu a alta não pode prever o fim dela

sexta-feira, 23 de dezembro de 2011

Boas Festas

Galera, foi um prazer inenarrável estar com vcs este ano acompanhando este louco mercado que é, de longe, o que gera discussões mais "apaixonadas" (que por vezes passam do limite, mas pra isso Deus inventou a figura da moderação).

Agradecendo tb a todos os blogueiros da lista aí ao lado, o que há de melhor na blogosfera (ô termo fora de moda) brasileira, que sempre tem um conteúdo de qualidade.

Que Papai Noel traga tudo de bom, pra todos, que os especuladores ganhem muito $, e que os consumidores comprem seus imóveis a preço de banana. Essas duas coisas são auto-excludentes, o bom velhinho não poderá agradar a todo mundo né? Pelo menos não ao mesmo tempo...

Abs

quarta-feira, 21 de dezembro de 2011

Off: Vc trocaria uma aposentadoria por 6 carros?

Os leitores escrevem nos comentários:

"CDI é uma insanidade", "Viva o CDI!"...

Fico matutando aqui: quanto o cara tinha que ter em cash em 94 p/ ter R$ 1 milhão hoje?

Well, segundo o site do BCB, CDI deu 2.080% no período (dois mil e oitenta por cento, não é erro de digitação). Ou seja, com 45k resolvia. Claro que 45k em 94 não era o que é hoje, mas pra comparação, compraria 6 carros populares pelados (7,5k cada). Hoje 6 carros iguais daria uns 150k.

E aí, guardar 6 carros por 17 anos e se aposentar "milionário" (*)?

(*) Hoje isso rende uns 0,5% a.m. acima do IPCA, tirando IR fica só uns 0,35%, ou 3,5k, longe da renda de um "milionário". Não quero entrar nesse mérito.

Abs

"CDI é uma insanidade", "Viva o CDI!"...

Fico matutando aqui: quanto o cara tinha que ter em cash em 94 p/ ter R$ 1 milhão hoje?

Well, segundo o site do BCB, CDI deu 2.080% no período (dois mil e oitenta por cento, não é erro de digitação). Ou seja, com 45k resolvia. Claro que 45k em 94 não era o que é hoje, mas pra comparação, compraria 6 carros populares pelados (7,5k cada). Hoje 6 carros iguais daria uns 150k.

E aí, guardar 6 carros por 17 anos e se aposentar "milionário" (*)?

(*) Hoje isso rende uns 0,5% a.m. acima do IPCA, tirando IR fica só uns 0,35%, ou 3,5k, longe da renda de um "milionário". Não quero entrar nesse mérito.

Abs

terça-feira, 20 de dezembro de 2011

Vendo Leblon, Selva de Pedra 110k... Em 1996

Selva de Pedra, alto, indevassável, garagem, 110k

Joana Angélica, 3 qtos, 180m2, 2 deps, gar, 210k

Vieira Souto, 4 suítes, 360m2, 3 vagas, 670k

Ipanema 290m2 4 quartos, 296k

E muito mais... Pena que 15 anos atrás... Inclusive era no finado JB (impresso), pág 31.

INCC de 14/04/1996 até hoje: 241,9% (calculado aqui)

CDI: singelos 1.174,9% (site do BCB)

Abs

Postado por

unknown

às

01:34

6

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

rio de janeiro

segunda-feira, 19 de dezembro de 2011

Multiplan compra terreno na Barra da Tijuca

Multiplan (administradora de shoppings, entre eles o Barrashopping) compra terreno na Barra por 6k o m2. Parece muito caro (lotes residenciais custam menos de 2k/m2 no bairro), mas talvez um terreno com autorização p/ atividade comercial seja mais caro mesmo. Não sei, só uma suposição.

Estimando que um terreno p/ fins residenciais custe o mesmo, e que dê pra construir 4 prédios, de 20 andares cada, com 10 aptos por andar, isso daria uns 289k por apto, referentes ao terreno. Uma bela grana.

Um apto de 70m2 custaria mais uns 87,5k, supondo o m2 de alto padrão (R$ 1250,00). Fonte: CUB.

Ficaria faltando os custos de administração da construtora, o projeto, o custo das áreas comuns e mais outros que não me ocorrem agora.

Ao m2 atual um apto. de 70m2 vale uns 490k.

Segue a notícia:

http://www.infomoney.com.br/multiplan/noticia/2290287-aquisicao+terreno+rio+janeiro+pela+multiplan+positiva+estrategicamente

Não sei que área contígua seria essa, talvez eles não tivessem ainda toda a área que está delimitada aí na Wikimapia.

Update: é a área do Walmart:

"Rio de Janeiro, 16 de dezembro de 2011 - A MULTIPLAN EMPREENDIMENTOS

IMOBILIARIOS S.A. (BM&FBOVESPA:MULT3) anuncia a compra de um terreno de 36 mil

m na Barra da Tijuca, cidade do Rio de Janeiro. A area, ocupada atualmente pelo

hipermercado Walmart, e contigua ao Village Mall - shopping Center da Companhia

em construcao - e se estende da Avenida das Americas ate a Lagoa da Tijuca."

http://www.infomoney.com.br/multiplan/noticia/2289722-multiplan+anuncia+compra+terreno+mil+metros+quadrados+rio+janeiro

Abs

Estimando que um terreno p/ fins residenciais custe o mesmo, e que dê pra construir 4 prédios, de 20 andares cada, com 10 aptos por andar, isso daria uns 289k por apto, referentes ao terreno. Uma bela grana.

Um apto de 70m2 custaria mais uns 87,5k, supondo o m2 de alto padrão (R$ 1250,00). Fonte: CUB.

Ficaria faltando os custos de administração da construtora, o projeto, o custo das áreas comuns e mais outros que não me ocorrem agora.

Ao m2 atual um apto. de 70m2 vale uns 490k.

Segue a notícia:

http://www.infomoney.com.br/multiplan/noticia/2290287-aquisicao+terreno+rio+janeiro+pela+multiplan+positiva+estrategicamente

Este é o local do futuro VillageMall:SÃO PAULO - A aquisição de um terreno de 36 mil metros quadrados na Barra da Tijuca, Rio de Janeiro, pela Multiplan (MULT3) foi considerada positiva pela Ativa Corretora. A operação, anunciada na última sexta-feira (16) teve valor de R$ 231 milhões, aumentando o estoque de terrenos da empresa para desenvolvimentos futuros da companhia de 583 mil metros quadrados para 619 mil metros quadrados.Segundo a analista Julia Monteiro, a aquisição deste terreno é relevante para empresa, não só por ter uma área extensa, mas também por estar localizado estrategicamente ao lado de outros empreendimentos da companhia. Ele está situado em área contígua ao shopping Village Mall, em área onde o número de escritórios e o fluxo de pessoas está aumentando. Julia lembra que a companhia, que não é alavancada, dispunha no terceiro trimestre de R$ 533 milhões de caixa.A companhia pretende usar a área para expandir o Village Mall, e também construir edifícios corporativos integrados aos centros comerciais da empresa. A Multiplan ressalta que, depois da aquisição desse terreno, terá estacionamentos para mais de 12 mil veículos e área construída superior a 550 mil metros quadrados.

Não sei que área contígua seria essa, talvez eles não tivessem ainda toda a área que está delimitada aí na Wikimapia.

Update: é a área do Walmart:

"Rio de Janeiro, 16 de dezembro de 2011 - A MULTIPLAN EMPREENDIMENTOS

IMOBILIARIOS S.A. (BM&FBOVESPA:MULT3) anuncia a compra de um terreno de 36 mil

m na Barra da Tijuca, cidade do Rio de Janeiro. A area, ocupada atualmente pelo

hipermercado Walmart, e contigua ao Village Mall - shopping Center da Companhia

em construcao - e se estende da Avenida das Americas ate a Lagoa da Tijuca."

http://www.infomoney.com.br/multiplan/noticia/2289722-multiplan+anuncia+compra+terreno+mil+metros+quadrados+rio+janeiro

Abs

Postado por

unknown

às

21:48

2

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

barra da tijuca,

construtoras,

rio de janeiro

Magnata russo compra apartamento mais caro de NY por US$ 88 milhões

Nota rápida:

"Magnata russo compra apartamento mais caro de NY por US$ 88 milhões"

"Cobertura de 625 metros quadrados tem 10 quartos e 17 armários. Propriedade é a mais valiosa da história do mercado imobiliário de NY."

http://g1.globo.com/mundo/noticia/2011/12/magnata-russo-compra-por-us-88-milhoes-apartamento-mais-caro-de-nova-york.html

USD 140k/m2... Esse não serve pra dizerem que tá mais caro Rio do que NY :)

Abs

"Magnata russo compra apartamento mais caro de NY por US$ 88 milhões"

"Cobertura de 625 metros quadrados tem 10 quartos e 17 armários. Propriedade é a mais valiosa da história do mercado imobiliário de NY."

http://g1.globo.com/mundo/noticia/2011/12/magnata-russo-compra-por-us-88-milhoes-apartamento-mais-caro-de-nova-york.html

USD 140k/m2... Esse não serve pra dizerem que tá mais caro Rio do que NY :)

Abs

Postado por

unknown

às

18:20

0

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

USA

sexta-feira, 16 de dezembro de 2011

Lançamentos no Rio de 2004 a 2011

Tirado do site da ADEMI:

Tabelas originais:

2010 foi o topo, mas 2011 tá igual, pois o 2º semestre costuma ser melhor que o primeiro. Somando os 2-3 anos do ciclo de construção normal, teremos a maior entrega de unidades nos anos entre 2012-14.

Vou tentar fazer um consolidado por bairros em breve.

Abs

Tabelas originais:

2010 foi o topo, mas 2011 tá igual, pois o 2º semestre costuma ser melhor que o primeiro. Somando os 2-3 anos do ciclo de construção normal, teremos a maior entrega de unidades nos anos entre 2012-14.

Vou tentar fazer um consolidado por bairros em breve.

Abs

Postado por

unknown

às

00:14

11

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

ademi,

lançamentos,

rio de janeiro

terça-feira, 13 de dezembro de 2011

A preferência por imóveis novos ainda é minoria entre os brasileiros

Entre uma briga e outra lá no Bolha, aparece algo relevante:

http://www.correiobraziliense.com.br/app/noticia/economia/2011/12/12/internas_economia,282416/a-preferencia-por-imoveis-novos-ainda-e-minoria-entre-os-brasileiros.shtml

Abs

http://www.correiobraziliense.com.br/app/noticia/economia/2011/12/12/internas_economia,282416/a-preferencia-por-imoveis-novos-ainda-e-minoria-entre-os-brasileiros.shtml

Em verde: um erro de cálculo na matéria, de 78 pra 179k é um aumento de 129% e não 177%.A maioria dos imóveis financiados no Brasil é de usados. Na Caixa Econômica Federal, eles representam 52% do total, enquanto os novos ficam com 48%. Embora sejam a minoria, o percentual das unidades recém-construídas no bolo dos financiamentos bancários tem aumentado. Em 2002, elas correspondiam a 36% do volume concedido.Os brasileiros têm financiado imóveis bem mais caros. Entre 2003 e 2011, o valor médio dos imóveis adquiridos com a linha de crédito do Sistema Brasileiro de Poupança e Empréstimo(SBPE) saltou de R$ 78 mil para R$ 179 mil, uma elevação de 177,5%. Nos financiamentos com recursos do FGTS, esse preço médio subiu de R$ 37 mil para R$ 89 mil, 143% a mais.Para o vice-presidente de Governo da Caixa, José Urbano Duarte, não é só a disparada dos preços dos imóveis que explica essa alta significativa em oito anos. “Além da melhoria da renda e do emprego, as facilidades do crédito, com redução das taxas de juros, aumento do percentual que pode ser financiado e maiores prazos, permitiram às pessoas adquirirem apartamentos ou casas maiores e melhores”, afirma. O valor médio financiado, que pode chegar a 100% do imóvel, é de R$ 135 mil no caso das linhas da poupança e de R$ 65 mil para as do FGTS.De casamento marcado, a auxiliar administrativa Mariana Lais Fernandes, 24 anos, optou por comprar um imóvel já pronto. Mas isso só foi possível por causa da facilidade de obter crédito. “Não conseguiria comprar à vista”, diz. A cerimônia será realizada só em 2013, mas ela não quis correr riscos. “Fiquei com medo de comprar na planta e ter dificuldades na entrega”, explica. Ela financiou o apartamento em 30 anos, mas pretende quitá-lo em 10. “Depois disso, quero comprar outro imóvel.”AtrasosA preocupação de Mariana com a entrega é o problema que muitos consumidores enfrentam ao adquirir imóvel na planta. Pelo menos 30% dos empreendimentos estão com as obras atrasadas no país e não serão entregues no prazo contratado, conforme números da Câmara Brasileira da Construção Civil (Cbic). Em São Paulo, o Ministério Público firmou termo de compromisso com as empresas do setor para incluírem, nos contratos, a previsão de pagamento de multa e de valor equivalente ao aluguel, se o comprador for locatário, em caso de atraso, que ultrapasse o prazo de tolerância previsto. É comum as construtoras fixarem uma data de entrega, mas estipularem um período adicional, sem qualquer ônus para elas — em geral, de 90, 120 ou 180 dias — , para disponibilizarem as chaves.“O problema agora está maior porque, com o ‘boom’ da construção, muitas empresas pegaram obras acima da sua capacidade”, admitiu o presidente da Cbic, Paulo Simão. Para evitar aborrecimentos que podem, inclusive, culminar com a não entrega da unidade e a falência da construtora, o consumidor precisa se cercar de cuidados. “É preciso saber mais sobre a empresa e seu histórico”, diz o advogado Tiago Antolini, especialista em direito habitacional. Ele aconselha também verificar a situação do terreno e do projeto perante o governo local.Direito asseguradoO Judiciário tem assegurado os direitos dos consumidores e concedido indenização mensal em caso de descumprimento do prazo de entrega pelas construtoras, além de proibir a cobrança de uma série de encargos que são devidos somente a partir das chaves, como taxa de condomínio. Em decisão em 11 de maio deste ano, a Primeira Turma Cível do Tribunal de Justiça do Distrito Federal (TJDF) estabeleceu que o cliente tem direito à indenização, equivalente a 0,5% do valor do imóvel, a partir do terceiro mês de atraso até a data efetiva de entrega das chaves. Ela admitiu como prazo de tolerância, sem ônus para a construtora, apenas dois meses, necessários para obtenção de habite-se perante o governo local.

Abs

Postado por

unknown

às

21:59

14

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

crédito imobiliário

segunda-feira, 12 de dezembro de 2011

Valor:Armadilhas da febre de Miami

Notícia meio antiga, mas pra quem não viu vale a pena:

http://www.bcfadm.com.br/blog/?p=1993

Abs

http://www.bcfadm.com.br/blog/?p=1993

A combinação real forte e imóveis ainda com preços baixos tem levado muitos brasileiros a comprar uma casa ou apartamento nos Estados Unidos. O destino mais procurado é a Flórida, com preferência sobre Miami e Miami Beach. O problema é que muitos estão adquirindo imóveis no exterior sem avaliar a parte fiscal, tanto americana quanto brasileira. Se a compra for feita em nome da pessoa física, por exemplo, em caso de morte, o imposto de sucessão e outros tributos podem chegar a quase metade do valor do imóvel. E nem sempre os recursos desembolsados lá fora podem ser compensados aqui no Brasil.Os números mostram que os brasileiros estão entre os maiores compradores estrangeiros de imóveis na Flórida, atrás apenas dos canadenses. Dados da Associação Nacional dos Corretores (NAR) revelam que os brasileiros representavam em agosto deste ano 8% dos adquirentes internacionais na região. Só para se ter ideia, no ano passado, a fatia era de 3%. E, segundo a NAR, calcula-se que 55% a 60% dos imóveis em Miami sejam vendidos hoje para estrangeiros, principalmente do Brasil.Muita gente inclusive opta por vender suas casas de veraneio no Brasil e buscar outra em Miami. Mas poucos tomam conhecimento de que, conforme a legislação americana, o imposto na transferência de um imóvel para um herdeiro pode atingir até 47% do valor de mercado dele, alerta Aloysio Vasconcellos, presidente da Westchester Financial Group, consultoria americana que atua nas áreas de proteção de ativos, planejamento sucessório e tributário internacional. E o pior: esse imposto de sucessão deve subir para até 55% em 2013.Por isso, vários brasileiros têm procurado realizar a aquisição em nome de uma pessoa jurídica. A pessoa abre uma empresa no exterior – de preferência num paraíso fiscal, porque é mais barato – e, em seguida, monta uma companhia nos Estados Unidos. E é essa empresa americana que comprará o imóvel. Como uma empresa não morre, não há imposto sobre sucessão, explica Samir Choaib, sócio do escritório Choaib Paiva e Justo Advogados.Mas isso quer dizer que a abertura de uma empresa no exterior para a aquisição do imóvel é sempre o mais indicado? Não necessariamente, ressalta o advogado. Se o objetivo da pessoa é comprar o imóvel para obter ganhos no curto prazo, ou seja, revender em seguida a um preço maior, a aquisição como pessoa física é mais recomendada.Isso porque o imposto sobre ganhos de capital nos Estados Unidos é, em geral, de 15%, valor que pode ser compensado aqui no Brasil. “Mas, caso essa seja a opção, a pessoa deve se precaver fazendo um seguro de vida no exterior para o herdeiro pagar o imposto de sucessão caso ocorra um acidente fatal com o proprietário do imóvel”, diz Choaib.E como fica na hora de fazer a declaração de imposto de renda (IR)? Por exemplo: a pessoa física compra um imóvel no valor de US$ 1 milhão e, naquele dia, o dólar estava a R$ 1,80. Deve-se, então, colocar na declaração o imóvel adquirido no valor de R$ 1,8 milhão, o que representa US$ 1 milhão. “E não se deve alterar mais; se a pessoa ficar cinco anos com o imóvel, ela vai repetir essa informação no imposto de renda durante cinco anos”, diz Choaib. “Quando ela vender o imóvel, deverá recolher 15% de IR nos Estados Unidos e no Brasil também, mas em virtude de acordo de compensação, ela não pagará mais nada aqui.”Já para os brasileiros que não pretendem vender o imóvel tão cedo, querem deixar para os filhos ou mesmo têm a intenção de alugá-lo, o mais indicado realmente é fazer a aquisição via pessoa jurídica. Nesse caso, o contribuinte deve declarar apenas a empresa que possui na hora de fazer a declaração do imposto de renda. Se, mais tarde, a casa for vendida, o IR pago nos EUA sobre ganho de capital será de 15% a 35%, dependendo do tipo societário da empresa americana.Se uma casa de R$ 1,8 milhão for vendida mais tarde por R$ 2,8 milhões, ou seja, com ganho de capital de R$ 1 milhão, a empresa americana investidora terá de pagar o imposto nos Estados Unidos. Se a alíquota for de 15%, será o equivalente a R$ 150 mil. Na hora de trazer de volta para o Brasil os R$ 850 mil restantes (R$ 1 milhão – R$ 150 mil) e passar os recursos para a pessoa física, será preciso pagar 27,5% de IR aqui via carnê-leão.A maior parte dos brasileiros que compra um imóvel na Flórida procura apartamentos de dois quartos de frente para a praia em Miami Beach, Brickell ou Sunny Isles, conta Cristiano Piquet, dono da Piquet Realty, corretora imobiliária especializada em representar e assessorar brasileiros que querem comprar imóveis em Miami. “Hoje, paga-se, em média, R$ 7,5 mil por metro quadrado nos apartamentos novos, enquanto antes pagava-se de R$ 15 mil a R$ 20 mil”, diz. Segundo ele, todos os seus clientes estão abrindo empresas lá fora e realizando a aquisição no nome da pessoa jurídica. “Numa empresa, é possível abater até as despesas de viagem a fim de que o lucro seja reduzido e o imposto, menor.”Mesmo no caso daqueles que compram um imóvel com o objetivo de alugar e obter rendimento extra, é preciso ter muita atenção, pois o investidor pode acabar se frustrando, alerta Vasconcellos, da Westchester. Diferentemente do que ocorre no Brasil, ao alugar um apartamento, o pagamento do condomínio não é responsabilidade do inquilino e, sim, do proprietário, assim como os tributos e os outros encargos, ressalta o executivo.Segundo Vasconcellos, um apartamento em Miami Beach é alugado hoje por US$ 1,6 mil, em média, para um condomínio médio de US$ 1 mil. O proprietário, então, deve procurar fazer também um seguro de responsabilidade civil. Isso porque se um vazamento no seu apartamento molhar uma obra de arte do vizinho, a pessoa estará coberta. Daí, pagando-se o condomínio, seguro e impostos, sobra US$ 200 ou US$ 300 para o proprietário. “Longe da badalação, no entanto, é possível lucrar um pouco mais”, diz.“Já vi várias pessoas comprando imóveis em Miami sem qualquer consultoria e, depois, terem problemas por conta disso”, afirma Matias Alem, presidente da BRG International, empresa de vendas de imóveis em Miami. “Às vezes, compra-se um apartamento num condomínio antigo e, mais tarde, o proprietário é chamado para realizar um aporte para fazer uma pintura ou um concerto qualquer no prédio”, diz. “A pessoa pode comprar um imóvel com condomínio de US$ 600,00 e, de um mês para o outro, passar a pagar US$ 1 mil.” Por isso, diz ele, é importante consultar um corretor de confiança, que conheça a região, e que vai checar, num sistema integrado, a condição do imóvel.Além de analisar todas essas variáveis, os brasileiros têm de ficar atentos ao fato de que, além da tradicional declaração de imposto de renda, é preciso fazer também a Declaração de Capitais Brasileiros no Exterior no Banco Central (BC). A obrigação precisa ser feita por toda pessoa física ou jurídica residente no país que tiver ativos de valor igual ou superior a US$ 100 mil no exterior no dia 31 de dezembro do ano anterior.

Fonte: Valor

Abs

Postado por

unknown

às

19:45

1 comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

miami

sexta-feira, 9 de dezembro de 2011

Mauro Halfeld fala sobre Fundos Imobiliários

Pra quem não conhece, esclarece o básico sobre os FIIs:

http://cbn.globoradio.globo.com/comentaristas/mauro-halfeld/2011/12/06/O-APELO-E-OS-RISCOS-DO-FUNDO-IMOBILIARIO.htm

Abs

http://cbn.globoradio.globo.com/comentaristas/mauro-halfeld/2011/12/06/O-APELO-E-OS-RISCOS-DO-FUNDO-IMOBILIARIO.htm

Abs

Postado por

unknown

às

07:05

0

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

fii

quinta-feira, 8 de dezembro de 2011

Fipe-Zap de novembro/2011: repique em Ipa/Leblon?

Há exatos 3 meses atrás, verificamos neste post, a queda mensal de preços em Ipanema, acompanhada do aumento repentino da amostra (estoque)...

Pois bem, infelizmente (ou felizmente, depende pra quem) acontece que a figura dos sonhos dos "bolhistas" não se completou na divulgação de novembro do Estatísticas Zap:

Segundo o índice, recuperou de uma vez só o que tinha levado três meses p/ cair... A amostra diminuiu, teria sido a primeira desova dos especuladores?

Vale lembrar que nos EUA, os preços fizeram o topo por volta de 2006, para cair só em 2008, andaram de lado por dois longos anos. Dureza p/ que quer comprar e está esperando o estouro da "bolha"...

Abs

Pois bem, infelizmente (ou felizmente, depende pra quem) acontece que a figura dos sonhos dos "bolhistas" não se completou na divulgação de novembro do Estatísticas Zap:

Segundo o índice, recuperou de uma vez só o que tinha levado três meses p/ cair... A amostra diminuiu, teria sido a primeira desova dos especuladores?

Vale lembrar que nos EUA, os preços fizeram o topo por volta de 2006, para cair só em 2008, andaram de lado por dois longos anos. Dureza p/ que quer comprar e está esperando o estouro da "bolha"...

Abs

Postado por

unknown

às

21:24

10

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

fipe zap,

rio de janeiro

São Paulo: Preço de casa de alto padrão despenca

Promovendo comentário do leitor Me:

"Preço de casa de alto padrão despenca"

http://economia.estadao.com.br/noticias/economia,preco-de-casa-de-alto-padrao-despenca,94791,0.htm

"De setembro de 2010 ao mesmo mês de 2011, o metro quadrado passou de R$ 9.642 para R$ 2.640."

Na minha humilde opinião deve ser caso isolado (ainda que a média tenha caído, mas bem menos). Quem mora no Rio já viu diversos eventos de selvageria, violência, arrastão e bala perdida, em vários bairros, incluindo muito nobres, e o que acontece é que o vendedor prefere deixar passar uns meses e o assunto "esfriar", para então tentar vender por um preço normal.

Em tempo, o Fipe-Zap não mostra essa queda, pelo menos não no Morumbi. O preço pedido não foi afetado, aparentemente...

Abs

"Preço de casa de alto padrão despenca"

http://economia.estadao.com.br/noticias/economia,preco-de-casa-de-alto-padrao-despenca,94791,0.htm

"De setembro de 2010 ao mesmo mês de 2011, o metro quadrado passou de R$ 9.642 para R$ 2.640."

Na minha humilde opinião deve ser caso isolado (ainda que a média tenha caído, mas bem menos). Quem mora no Rio já viu diversos eventos de selvageria, violência, arrastão e bala perdida, em vários bairros, incluindo muito nobres, e o que acontece é que o vendedor prefere deixar passar uns meses e o assunto "esfriar", para então tentar vender por um preço normal.

Em tempo, o Fipe-Zap não mostra essa queda, pelo menos não no Morumbi. O preço pedido não foi afetado, aparentemente...

Abs

Postado por

unknown

às

18:30

3

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

sao paulo

segunda-feira, 5 de dezembro de 2011

Até morrer está caro no Rio...

Um programa humorístico de sábado à noite diria que os jazigos estão "pela hora da morte"...

Link: http://www.midianews.com.br/?pg=noticias&cat=8&idnot=68160

Link: http://www.midianews.com.br/?pg=noticias&cat=8&idnot=68160

Abs

Cemitério tem m² 4 vezes mais caro que Leblon

No São João Batista, valor é de R$ 73 mil e, no bairro da zona sul, de R$ 16 mil

R7

Uma pequena área de Botafogo, bairro da zona sul do Rio, com vista livre para o Cristo Redentor, chama a atenção pelo preço e localização: o m² mais caro do Estado - cerca de R$ 73 mil - fica no cemitério São João Batista. O valor é quatro vezes maior do que o m² no bairro mais caro do Rio, o Leblon, onde a média do m² é de R$ 16.608, segundo levantamento da Fipe (Fundação Instituto de Pesquisas Econômicas) em parceria com o site Zap Imóveis, divulgado neste mês.Segundo a Secretaria Municipal de Conservação e Serviços Públicos, a venda de espaços em cemitérios públicos é ilegal. No entanto, é só chegar em um dos 13 cemitérios administrados pela Santa Casa de Misericórdia no Rio e pedir informações sobre compra de jazigo para obter todos os detalhes necessários.O preço médio de venda de sepulturas tipo carneiro, de 3 m² (1 m x 3 m), onde cabem dois caixões e cerca de 12 caixas de ossos, é de R$ 220 mil no meio do São João Batista, cemitério onde estão os restos mortais de personalidades como a cantora Carmem Miranda e o aviador Santos Dumont.

Entretanto, o valor pode chegar a R$ 600 mil para quem estiver disposto a ter uma capela ou um mausoléu com capacidade para até seis caixões, além das caixas de ossos, próximo à entrada principal (veja abaixo mapa dos cemitérios).Para a Santa Casa, não há falta de espaço no São João Batista, hipótese para o alto valor cobrado. No entanto, o R7 visitou os principais cemitérios do Rio e ouviu de funcionários que quase não há mais lugares para construir sepulturas. Segundo eles, as que são colocadas à venda são rapidamente negociadas.Segundo a concessionária, há uma tabela de preços para venda e compra de jazigo que varia de acordo com o cemitério e a localização. Ainda de acordo com a Santa Casa, essa lista é emitida para funcionários pela própria prefeitura. Já a Prefeitura do Rio, por meio da Secretaria Municipal de Conservação e Serviços Públicos, tem uma versão diferente.O secretário Carlos Roberto Osório diz que a comercialização é proibida. O decreto 28.915, de 2007, alterou os artigos 6º, 10º, 11º e 129º do decreto E 3.707/70, especificando que a venda de jazigos só é permitida em cemitérios particulares.- Em cemitérios públicos, não há a possibilidade de uma concessionária vender algo que não é dele. Os 13 cemitérios pertencem ao município. O que é permitido é a transferência de concessão de uso entre particulares. A Santa Casa é uma simples permissionária e só tem a obrigação de registrar em seus livros. Ela não pode fazer esse tipo de negociação. Não pode fazer corretagem.Ainda segundo Osório, a compra de concessão por tempo indeterminado de jazigo acontecia no passado. Hoje, não é mais permitida. A norma atual é de aluguel por três anos. Após esse período, a família deve reclamar os restos mortais. Caso nenhum parente compareça, a Santa Casa exuma e incinera os ossos.

Postado por

unknown

às

07:05

2

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

rio de janeiro

sexta-feira, 2 de dezembro de 2011

Off topic: importadores de carros, mais um infame capítulo do lucro Brasil

Totalmente Off topic.

Na Quatro rodas de novembro último:

Resumindo o drama: com o aumento do IPI sobre importados, o preço teria que aumentar 28% caso fosse integralmente repassado ao consumidor. Ocorre que aumentou bem menos que isso, indicando uma margem de lucro anterior obscena.

Um exemplo citado é o VW Tiguan, que custava 101k antes e passou p/ 110k, deveria ter ido a 129k. De onde saíram esses 18k de diferença?? É claro que eles continuam tendo lucro senão saíam da brincadeira, porém tinha MAIS DE 18% de lucro antes...

O que eu não entendo é como se sustenta uma margem tão grande num mercado competitivo, com dezenas de marcas entre nacionais e importados. Cartel? Entre tantos players? Difícil. Porque raios nenhum deles diminui a margem p/ esmagar a concorrência?

E isso foi com os importados, imagina os nacionais! Lembrando que chineses e coreanos, pagando Imposto de Importação e vindo do outro lado do mundo chegam aqui a preços competitivos aos nacionais. O argumento de "mão de obra muito barata" até é válido para os chineses, mas não os coreanos (acredito).

O bode expiatório tradicional (carga tributária) não explica sozinho isso, pois imposto todos pagam.

Por algum motivo o BR aceita um preço mais alto e as regras de mercado são bypassadas...

Abs

Na Quatro rodas de novembro último:

Resumindo o drama: com o aumento do IPI sobre importados, o preço teria que aumentar 28% caso fosse integralmente repassado ao consumidor. Ocorre que aumentou bem menos que isso, indicando uma margem de lucro anterior obscena.

Um exemplo citado é o VW Tiguan, que custava 101k antes e passou p/ 110k, deveria ter ido a 129k. De onde saíram esses 18k de diferença?? É claro que eles continuam tendo lucro senão saíam da brincadeira, porém tinha MAIS DE 18% de lucro antes...

O que eu não entendo é como se sustenta uma margem tão grande num mercado competitivo, com dezenas de marcas entre nacionais e importados. Cartel? Entre tantos players? Difícil. Porque raios nenhum deles diminui a margem p/ esmagar a concorrência?

E isso foi com os importados, imagina os nacionais! Lembrando que chineses e coreanos, pagando Imposto de Importação e vindo do outro lado do mundo chegam aqui a preços competitivos aos nacionais. O argumento de "mão de obra muito barata" até é válido para os chineses, mas não os coreanos (acredito).

O bode expiatório tradicional (carga tributária) não explica sozinho isso, pois imposto todos pagam.

Por algum motivo o BR aceita um preço mais alto e as regras de mercado são bypassadas...

Abs

Postado por

unknown

às

07:00

12

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

off-topic

quinta-feira, 1 de dezembro de 2011

Artigo do BCB sobre índices de preços de imóveis

http://www.bcb.gov.br/htms/relinf/port/2011/03/ri201103b3p.pdf

Box do relatório de inflação de março de 2011. Leitura interessante p/ quem procura estudar o assunto, fala sobre os tipos de índices (estratificação, venda repetida, avaliação, e regressão hedônica), e os índices que dispomos no BR, o Fipe Zap e o IGMI-C.

O gráfico do IGMI-C, acima mostra uma valorização anual do capital (linha azul), oscilando entre 5 e 15%, portanto abaixo dos residenciais, que tem valorizado (talvez seja mais adequado "explodido de preço") 20, 30 ou até 40% a.a. no Rio, SP ou Brasília nos últimos tempos...

Abs

Box do relatório de inflação de março de 2011. Leitura interessante p/ quem procura estudar o assunto, fala sobre os tipos de índices (estratificação, venda repetida, avaliação, e regressão hedônica), e os índices que dispomos no BR, o Fipe Zap e o IGMI-C.

O gráfico do IGMI-C, acima mostra uma valorização anual do capital (linha azul), oscilando entre 5 e 15%, portanto abaixo dos residenciais, que tem valorizado (talvez seja mais adequado "explodido de preço") 20, 30 ou até 40% a.a. no Rio, SP ou Brasília nos últimos tempos...

Abs

sexta-feira, 25 de novembro de 2011

Maksoud Plaza leiloado a preço de 35 aptos na Zona Sul

http://www.dgabc.com.br/News/5928304/maksoud-plaza-e-arrematado-em-leilao-por-lance-minimo.aspx

O hotel, em Sampa, foi leiloado pelo lance mínimo, de R$ 70 milhoes. O interessante é que possui 45 mil m2, o que dá 1,5k por m2, não chega ao preço da Rocinha se duvidar. O preço de avaliação era 140 milhas.

Os 70 milhões dariam pra comprar apenas 35 aptos de uns 200 m2 cada na Zona Sul do Rio, um total de 7000 m2. Das duas uma, ou o hotel foi avaliado e mais ainda leiloado a preço de banana, ou os imóveis no Brasil estão muito caros.

Abs

O hotel, em Sampa, foi leiloado pelo lance mínimo, de R$ 70 milhoes. O interessante é que possui 45 mil m2, o que dá 1,5k por m2, não chega ao preço da Rocinha se duvidar. O preço de avaliação era 140 milhas.

Os 70 milhões dariam pra comprar apenas 35 aptos de uns 200 m2 cada na Zona Sul do Rio, um total de 7000 m2. Das duas uma, ou o hotel foi avaliado e mais ainda leiloado a preço de banana, ou os imóveis no Brasil estão muito caros.

Abs

Postado por

unknown

às

00:21

6

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

sao paulo

quarta-feira, 23 de novembro de 2011

Relatos de uma bolha

Depoimentos coletados (nem precisa dizer onde), pra ver até as pessoas podem chegar por causa de uma bolha:

"Assim como quem comprou na especulação não teve piedade de pedir 30% de ganho sem ter feito NADA

Assim como as construtoras não tiveram piedade de vender um cubiculo ridículo em que se pedia 30 anos da sua renda pra pagar

EU NÃO TEREI PIEDADE DE VER OS INVESTIDORES SANGRANDO NESSE MERCADO!!!

Quando os imóveis que estão sendo prontos forem entregues (movimento forte nos próximos 24 meses) vai ser lindo de ver"

"Eu que moro no rio, precisamente em copacabana, fico revoltado. Espelunca aqui, quarto e sala nego pedindo 300, 400 mil. É revoltante….. quero que esses especuladores, imobiliárias, incorporadores, construtores e outras pragas VÃO TODOS PRA PUTA QUE OS PARIU!!!!!"

"Pensando bem, não acho que quem tiver seu patrimônio dilapidado pelo estouro da bolha mereça um segundo de preocupação. Querer ganhar dinheiro através de trabalho, aplicação de capital, é uma coisa. Lucrar com disseminação de mentiras, desinformação, compra de matérias em jornais e revistas, e piorar o padrão de vida de boa parte da classe média que não possui imóvel próprio, é criminoso. Felizmente tenho um teto e nenhum motivo para preocupação, mas digo com toda a segurança que eu quero mais é ver o circo pegar fogo, e esses especuladores de m… falidos!!!"

"espero que esta bolha exploda, para que os fpds dos especuladores NUNCA MAIS,Update, achei mais um:

NUNCA MAIS, NUNCA MAIS utilizem imovel como instrumento de especulação, um bem que deveria ser usado para abrigar familias é utilizado para especulação.

NUNCA MAIS fdp nenhum ira especular com imovel depois do estouro."

"Se todo HOMEM pudesse resolver problema com corretor/construtora no “tête-à-tête”, metade dessa raça de aproveitadores já estaria exterminada seu FOLGADO!"

É claro que isso não quer dizer nada do ponto de vista econômico (que é o foco do blog), mas achei interessante, e quis deixar registrado pra posteridade.

Abs

Postado por

unknown

às

07:05

16

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

bolha imobiliária

terça-feira, 22 de novembro de 2011

20 maiores quedas na Bovespa em 2011

Visto no Drunkeynesian:

Update: original no Brazilian Bubble.

Ué, só UMA construtora? Então é o SETOR que está afundando, ou UMA empresa?

Abs

Update: original no Brazilian Bubble.

Ué, só UMA construtora? Então é o SETOR que está afundando, ou UMA empresa?

Abs

Postado por

unknown

às

20:34

15

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

construtoras

domingo, 20 de novembro de 2011

TradingCafe falando sobre a bolha

Divulgando com pequeno atraso, pra quem ainda não viu:

http://tradingcafe.wordpress.com/2011/11/16/existe-uma-bolha-imobiliaria-no-brasil-sim-trading-cafe-tv/#comments

Discordo em algumas partes, depois comento.

Update:

Comentários

Resumindo:

1) "Muitas" pessoas comprando pra especular;

2) A propaganda das construtoras é focada em investimento;

3) Distribuição de renda no Brasil é ruim (desigual);

4) Existe terreno de sobra no Brasil, ao contrário de lugares como Manhattan;

5) O Fipe-Zap é um índice falso;

6) A queda das ações das construtoras é sinal que a bolha está estourando;

7) As construtoras estão dando descontos de no mínimo 30%.

1) e 2) são totalmente subjetivos, não concordo de jeito nenhum com este tipo de abordagem. Tem leitores daqui que são radicalmente contra a teoria da bolha, porém sustentam (e bem) sua percepção com gráficos e dados macro (tem um montão de dados aqui no blog, é só olhar o histórico).

3) Digamos que o um imóvel no Brasil esteja custando o mesmo (ou até mais) que um equivalente nos EUA. Se a renda média do americano é 3 ou 4 vezes a do brasileiro então isso prova uma bolha, certo? NÂO! Isso só prova que o imóvel é muito mais acessível lá do que aqui. Por ex. 50% dos americanos podem ter uma casa e apenas 5% dos brasileiros. Igual sempre foi, inclusive com outros bens de consumo. Ou então nós temos uma bolha de TV, geladeira e carro há 50 anos??? Pois essas coisas sempre foram muito mais caras aqui do que lá, e a renda per capita sempre foi bem menor...

4) O velho argumento do excesso de terrenos no BR... Alguém em sã consciencia considera uma casa no interior do Acre como opção a um imovel no Rio? É claro que não... O que tem que ver é: onde interessa pras pessoas, sobra ou falta espaço? Ficando no Rio, com esse transito dos inferno, tem um montão de bairros com metrô ou só meia duzia?

5) A (esgotadíssima) questão do Fipe-Zap: invalidar totalmente o índice só porque é sobre o preço pedido e não o pago... Acho um exagero. Até parece que os imóveis de 1 milhão saem na "hora da verdade" a 500 ou 600 mil... O proprietário deve até falar: "vou quebrar teu ganho, mas só dessa vez, hein".

Obs.: na entrevista o coordenador do Fipe-Zap prometeu melhorar este aspecto em breve.

6) Olha as 20 maiores quedas da Bovespa em 2011 e ve quantas construtoras estão ali. Outra coisa: caiu horrores nos ultimos tempos? Mas quanto tinha subido antes?? Será que o mercado precificou um futuro brilhante demais e depois se tocou que não seria bem assim? É a velha história da comparação com base forte.

7) Segundo a reportagem indicada pelo leitor "Me", são descontos de até 36% e não de no mínimo 30%. E aposto que eles botam uma gordurinha no preço antes de dar o tal desconto. Velha tática de português da mercearia.

No final ele fala sobre a quantidade de milionários econômicos e a quantidade de milionários por causa do preço do imóvel em que mora. Interessante, vou ver se consigo fazer uma comparação. De cara dá pra dizer que tem 155 mil milionários no BR pelo critério do mercado financeiro (investidor qualificado é o sujeito que tem USD 1 milhão em investimentos financeiros).

Será que tem muito mais ou muito menos do que 155 mil imoveis de USD 1 milhão no BR? Como fazer essa estimativa? Será que faz sentido essa comparação?

Finalizando, concordo 100.000% com a parte que ele diz que este assunto deveria ser debatido de forma mais racional e menos passional. Mas... é uma vã esperança.

Respeito muito a opinião dos demais, e especialmente a do Ricardo (TradingCafe), mas quando o assunto é imóveis tem umas coisas que não "batem" com a minha visão.

Abs

http://tradingcafe.wordpress.com/2011/11/16/existe-uma-bolha-imobiliaria-no-brasil-sim-trading-cafe-tv/#comments

Discordo em algumas partes, depois comento.

Update:

Comentários

Resumindo:

1) "Muitas" pessoas comprando pra especular;

2) A propaganda das construtoras é focada em investimento;

3) Distribuição de renda no Brasil é ruim (desigual);

4) Existe terreno de sobra no Brasil, ao contrário de lugares como Manhattan;

5) O Fipe-Zap é um índice falso;

6) A queda das ações das construtoras é sinal que a bolha está estourando;

7) As construtoras estão dando descontos de no mínimo 30%.

1) e 2) são totalmente subjetivos, não concordo de jeito nenhum com este tipo de abordagem. Tem leitores daqui que são radicalmente contra a teoria da bolha, porém sustentam (e bem) sua percepção com gráficos e dados macro (tem um montão de dados aqui no blog, é só olhar o histórico).

3) Digamos que o um imóvel no Brasil esteja custando o mesmo (ou até mais) que um equivalente nos EUA. Se a renda média do americano é 3 ou 4 vezes a do brasileiro então isso prova uma bolha, certo? NÂO! Isso só prova que o imóvel é muito mais acessível lá do que aqui. Por ex. 50% dos americanos podem ter uma casa e apenas 5% dos brasileiros. Igual sempre foi, inclusive com outros bens de consumo. Ou então nós temos uma bolha de TV, geladeira e carro há 50 anos??? Pois essas coisas sempre foram muito mais caras aqui do que lá, e a renda per capita sempre foi bem menor...

4) O velho argumento do excesso de terrenos no BR... Alguém em sã consciencia considera uma casa no interior do Acre como opção a um imovel no Rio? É claro que não... O que tem que ver é: onde interessa pras pessoas, sobra ou falta espaço? Ficando no Rio, com esse transito dos inferno, tem um montão de bairros com metrô ou só meia duzia?

5) A (esgotadíssima) questão do Fipe-Zap: invalidar totalmente o índice só porque é sobre o preço pedido e não o pago... Acho um exagero. Até parece que os imóveis de 1 milhão saem na "hora da verdade" a 500 ou 600 mil... O proprietário deve até falar: "vou quebrar teu ganho, mas só dessa vez, hein".

Obs.: na entrevista o coordenador do Fipe-Zap prometeu melhorar este aspecto em breve.

6) Olha as 20 maiores quedas da Bovespa em 2011 e ve quantas construtoras estão ali. Outra coisa: caiu horrores nos ultimos tempos? Mas quanto tinha subido antes?? Será que o mercado precificou um futuro brilhante demais e depois se tocou que não seria bem assim? É a velha história da comparação com base forte.

7) Segundo a reportagem indicada pelo leitor "Me", são descontos de até 36% e não de no mínimo 30%. E aposto que eles botam uma gordurinha no preço antes de dar o tal desconto. Velha tática de português da mercearia.

No final ele fala sobre a quantidade de milionários econômicos e a quantidade de milionários por causa do preço do imóvel em que mora. Interessante, vou ver se consigo fazer uma comparação. De cara dá pra dizer que tem 155 mil milionários no BR pelo critério do mercado financeiro (investidor qualificado é o sujeito que tem USD 1 milhão em investimentos financeiros).

Será que tem muito mais ou muito menos do que 155 mil imoveis de USD 1 milhão no BR? Como fazer essa estimativa? Será que faz sentido essa comparação?

Finalizando, concordo 100.000% com a parte que ele diz que este assunto deveria ser debatido de forma mais racional e menos passional. Mas... é uma vã esperança.

Respeito muito a opinião dos demais, e especialmente a do Ricardo (TradingCafe), mas quando o assunto é imóveis tem umas coisas que não "batem" com a minha visão.

Abs

Postado por

unknown

às

20:48

8

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

bolha imobiliária,

construtoras,

fipe zap

terça-feira, 15 de novembro de 2011

Estadão: Financiamento de 25 a 30 anos é mais procurado

Reportagem antiga (jan/2011), mas com dados relevantes:

http://economia.estadao.com.br/noticias/economia,financiamento-de-25-a-30-anos-e-mais-procurado,53153,0.htm

http://economia.estadao.com.br/noticias/economia,financiamento-de-25-a-30-anos-e-mais-procurado,53153,0.htm

SÃO PAULO - Muitos têm essa dúvida: em quanto tempo financiar um imóvel, em 15, 20 ou 30 anos? Se você, leitor, faz parte dos que estão se decidindo por financiamento no prazo de 25 a 30 anos, por exemplo, você fará parte dos 55,1% que escolheram esse limite ao contraírem empréstimo na Caixa - instituição que detém 70% dos financiamentos imobiliários no País -, pelo Sistema Brasileiro de Poupança e Empréstimo (SBPE). Esse número representa a consolidação do fenômeno que surgiu em 2007, quando o tempo de financiamento imobiliário se estendeu até 30 anos.

Segundo o gerente regional de Habitação e Construção Civil da Caixa, Nedio Henrique Filho, desde então um número cada vez maior de pessoas vem optando por ampliar o prazo de pagamento. Dados do banco - que financiou mais de R$ 70 bilhões em imóveis em 2010 - mostram que, em 2005, o prazo médio dos optantes pelo SBPE (famílias de renda média alta e alta renda) era de 180 meses, ou 15 anos. Já em 2010, o prazo médio subiu para 25 anos.

O mesmo fenômeno ocorreu para quem usou o Fundo de Garantia do Tempo de Serviço, o FGTS (famílias de baixa e média renda), com financiamento pelo Sistema Financeiro de Habitação (SFH). Em 2005, o prazo médio para compra a prazo era de 10 anos. Em 2010, pulou para 20 anos.Pelo FGTS, 73,8% dos que obtiveram crédito optaram por quitá-lo no período de 20 a 25 anos.

"Há forte tendência de ampliação do prazo médio de amortização dos imóveis", diz Henrique Filho. "O cenário começou a mudar em 2007/2008 com o aumento da oferta de crediário, da produção de imóveis e a extensão do prazo de financiamento para até 30 anos. Outro fato importante é a crescente participação de mutuários abaixo dos 35 anos no número de contratos de compra."

Se em 2000 esse grupo adquiriu pela Caixa apenas 0,1% dos imóveis com valores entre R$ 200 mil e R$ 500 mil, o número pulou para 3,5% entre janeiro e maio de 2010 (somente esse período estava disponível pelo banco até sexta-feira). Já na faixa dos imóveis com valores de R$ 80 mil a R$ 130 mil, o porcentual dos financiamentos subiu 15 vezes: em 2000, esses clientes somavam 1,2% e, no ano passado, atingiram 16%. No total dos imóveis financiados, a participação dos mutuários de até 35 anos passou de 51% em 2000 para 56,9% em 2010.

Prestação. O grupo dos acima de 35 anos, por sua vez, sofreu queda de participação, embora não tenha ocorrido de maneira ininterrupta. Desde 2001, sua participação (49%) passou a registrar queda até 2006 (45%). No ano seguinte, recuperou-se e foi para 46,2%. Em 2008, porém, voltou a cair e, no ano passado, foi para 43,1%. "Numa economia estável e boa oferta de crediário, pessoas mais jovens criam coragem e fazem financiamento", diz.

A escolha por prazos maiores para a amortização da dívida, conclui o executivo da Caixa, tem relação direta com o valor das prestações. Quanto mais anos para pagar, mais diluído fica o pagamento e, por consequência, as prestações são mais baixas. "Em uma comparação livre, o mesmo se dá quando as pessoas escolhem comprar uma geladeira, TV ou automóvel em muitas prestações", diz o gerente regional da Caixa.

"No caso da nossa instituição, a taxa de juros é a mesma tanto para quem faz um financiamento em cinco anos quanto para quem faz em 30 anos. Em compensação, os juros vão rolando em cima do valor da dívida, e a pessoa acaba pagando mais quanto maior o número de anos de financiamento", diz o executivo.

Abs

Postado por

unknown

às

18:20

18

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

crédito imobiliário

domingo, 13 de novembro de 2011

Carta de outubro do Nucleo de Real Estate da USP

Sugestão do leitor Frank, carta do Nucleo de Real Estate da USP, talvez a maior autoridade brasileira no assunto.

http://www.realestate.br/images/File/NewsLetter/CartaNRE26-4-11.pdf

Abs

http://www.realestate.br/images/File/NewsLetter/CartaNRE26-4-11.pdf

Abs

Postado por

unknown

às

15:55

4

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

bolha imobiliária

quinta-feira, 10 de novembro de 2011

quinta-feira, 3 de novembro de 2011

Cuba autoriza a compra e venda de imóveis pela primeira vez em 50 anos

Pô, até Cuba está "desregulando" o mercado, assim fica difícil cobrar do nosso governo as tais medidas regulatórias que os bolhistas tanto pregam.

Heheheh.

Abs

Postado por

unknown

às

21:43

10

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

cuba

terça-feira, 1 de novembro de 2011

CUB/m2 - Custo Unitário Básico de Construção

A quem interessar possa, neste site tem o custo de construir o m2 em cada estado do BR:

https://www.cub.org.br/

A título de curiosidade, no Rio de Janeiro, no mais alto padrão, sai por pouco menos de 1,5k/m2.

Esse valor inclui material + mão de obra, mas exclui despesas c/ projeto, documentação, e outras coisas, conforme detalhado na cartilha. Leitura de cabeceira p/ engenheiros.

Tem várias outras explicações pelo site.

Espero que seja útil.

Abs

segunda-feira, 31 de outubro de 2011

Exame: a farra dos preços continua

Reportagem da Exame, dica do Brazilian Bubble.

Estranho o fato de marcar no pé da página a data de 2 de novembro de 2011, ainda estamos estamos em 31 de outubro...

Abs

Estranho o fato de marcar no pé da página a data de 2 de novembro de 2011, ainda estamos estamos em 31 de outubro...

Abs

Postado por

unknown

às

21:25

3

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

bolha imobiliária

sexta-feira, 28 de outubro de 2011

Brasileiro financia 71% do valor da casa própria

Notícia no Zap:

http://www.zap.com.br/revista/imoveis/financiamento/brasileiro-financia-71-do-valor-da-casa-propria-20100915/

Não consegui descobrir de onde eles tiraram essa info, mas se for mesmo verdade, é um senhor aumento em comparação aos 62% deste post aqui (o primeiro da curta história do blog).

Outros dados relevantes:

"Levantamento da Caixa Econômica Federal mostra que o valor médio financiado hoje ficou em R$ 80,5 mil – 223,29% acima da média registrada em 2002, de R$ 24,9 mil. Já o valor médio de cada prestação acertada com a Caixa é de R$ 406,75."

Edit:

Achei outra fonte, falando em 63% (em ago/2011):

Fonte: Folha (c/ dados da ABECIP)

Abs

http://www.zap.com.br/revista/imoveis/financiamento/brasileiro-financia-71-do-valor-da-casa-propria-20100915/

Não consegui descobrir de onde eles tiraram essa info, mas se for mesmo verdade, é um senhor aumento em comparação aos 62% deste post aqui (o primeiro da curta história do blog).

Outros dados relevantes:

"Levantamento da Caixa Econômica Federal mostra que o valor médio financiado hoje ficou em R$ 80,5 mil – 223,29% acima da média registrada em 2002, de R$ 24,9 mil. Já o valor médio de cada prestação acertada com a Caixa é de R$ 406,75."

Edit:

Achei outra fonte, falando em 63% (em ago/2011):

Fonte: Folha (c/ dados da ABECIP)

Abs

Postado por

unknown

às

07:15

9

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

crédito imobiliário

quinta-feira, 27 de outubro de 2011

Índice de imóveis usados de SP: 36% de alta em um mes???!!!

Há cerca de dois meses atrás publiquei este (polêmico) post, onde apresentava o IEPI-UR do Creci de SP, um índice de preços de imóveis usados e de aluguéis, com um comportamento um tanto "peculiar": altas e baixas vigorosas, parece até opção (derivativo)...

WTF?

Então... Pra quem estava impressionado com os 12% de alta no mês de abril, eis que o "crazy index" nos mostra uma "varada" de nada menos que 36,44% em julho. Isso faz com que o anual (jan-jul de 2011) fique em 36,7%, ou seja, praticamente tudo num mês só...

Link para o relatório aqui.

Na ocasião, houve um certo auê por parte dos bolhistas (sempre eles) acusando de manipulação, por eu ter colocado numa média móvel... Dessa vez não vou botar, to meio s/ tempo/disposição, mas é claro que dá pra imaginar o resultado. Vou deixar acumular uns meses e depois atualizo o grafico.

Abs

WTF?

Então... Pra quem estava impressionado com os 12% de alta no mês de abril, eis que o "crazy index" nos mostra uma "varada" de nada menos que 36,44% em julho. Isso faz com que o anual (jan-jul de 2011) fique em 36,7%, ou seja, praticamente tudo num mês só...

Link para o relatório aqui.

Na ocasião, houve um certo auê por parte dos bolhistas (sempre eles) acusando de manipulação, por eu ter colocado numa média móvel... Dessa vez não vou botar, to meio s/ tempo/disposição, mas é claro que dá pra imaginar o resultado. Vou deixar acumular uns meses e depois atualizo o grafico.

Abs

Postado por

unknown

às

21:33

0

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

IEPI-UR

segunda-feira, 24 de outubro de 2011

Relatório JPM Resultados das construtoras 3T2011

Contribuição do leitor José, "Summary of 3Q Sales and Launches".

Abs

Abs

Postado por

unknown

às

21:06

8

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

construtoras

Mais um investimento MCMV para gringo

Assim como o anterior, promete uma rentabilidade bastante atrativa p/ padrões de países desenvolvidos (lembrar que por lá as taxas de juros estão próximas de zero):

http://search.globalpropertyguide.com/property/details/4500431/

Lucro de 20% em até 12 meses.

Verdadeiro ou golpe? No idea...

Abs

http://search.globalpropertyguide.com/property/details/4500431/

Lucro de 20% em até 12 meses.

Verdadeiro ou golpe? No idea...

Abs

Postado por

unknown

às

07:14

3

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

mcmv

segunda-feira, 17 de outubro de 2011

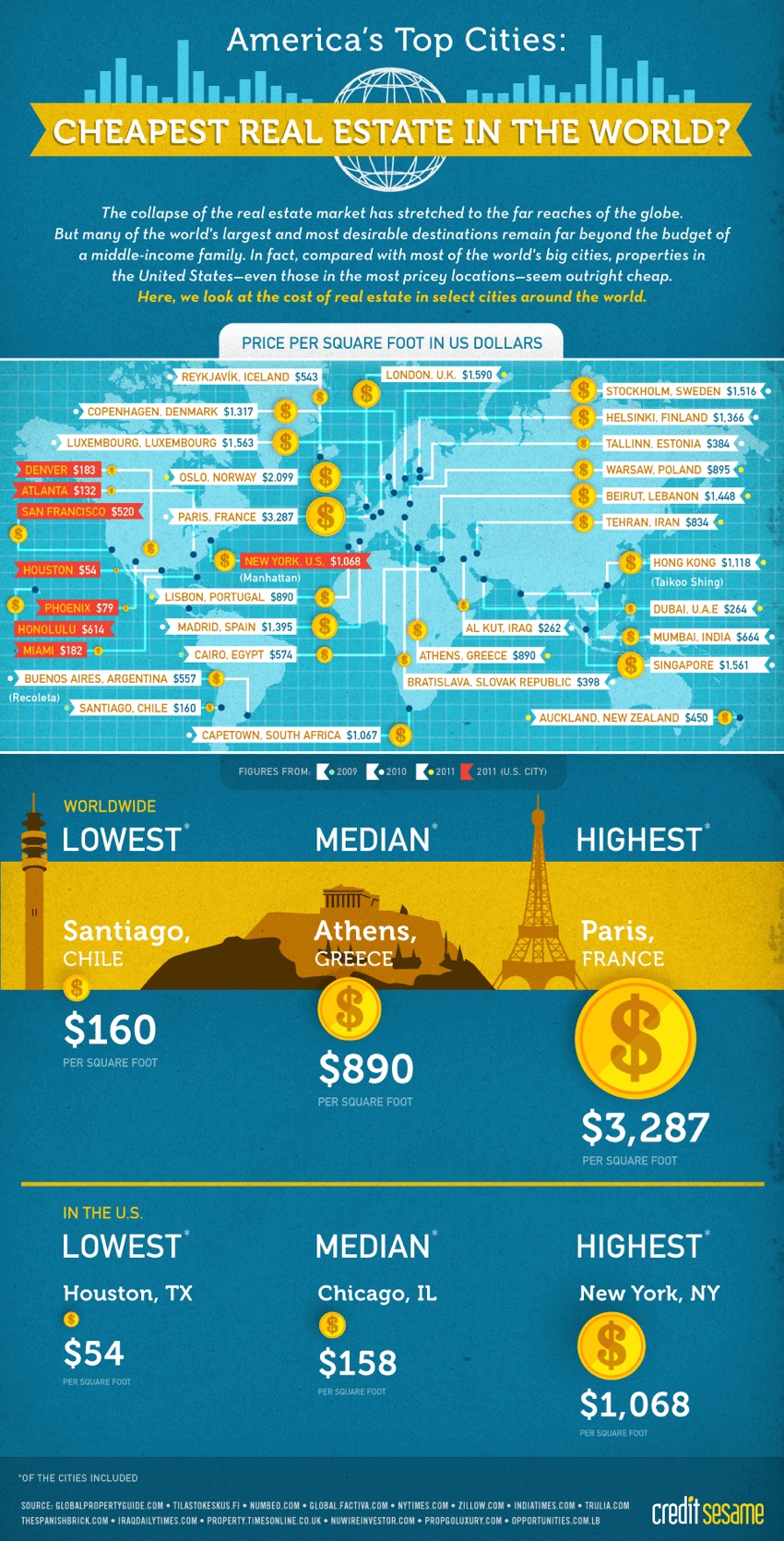

Dica do Drunk, infográfico com preços de imóveis pelo mundo:

Original aqui: http://www.fastcodesign.com/1665142/infographic-of-the-day-which-city-has-the-world-s-most-expensive-real-estate

Uma coisa me pareceu estranha: Paris c/ USD 3k / sq foot? Isso daria uns USD 30k por m2. Pelo que eu sei as áreas mais nobres de lá estão na faixa de EUR 13K/m2, como mostrado aqui: http://housingmarketbr.blogspot.com/2011/07/mapas-de-precosm2-em-varias-cidades.html

Abs

Original aqui: http://www.fastcodesign.com/1665142/infographic-of-the-day-which-city-has-the-world-s-most-expensive-real-estate

Uma coisa me pareceu estranha: Paris c/ USD 3k / sq foot? Isso daria uns USD 30k por m2. Pelo que eu sei as áreas mais nobres de lá estão na faixa de EUR 13K/m2, como mostrado aqui: http://housingmarketbr.blogspot.com/2011/07/mapas-de-precosm2-em-varias-cidades.html

Abs

terça-feira, 11 de outubro de 2011

Relatorio do CS: afinal, há ou não uma bolha no BR?

Muito bom relatório, bem completo, mais uma grande contribuição de nosso leitor José.

Ainda não consegui ler (e assimilar) todo, mas quem tiver pressa, logo na primeira pág, tem um resumo.

Abs

Ainda não consegui ler (e assimilar) todo, mas quem tiver pressa, logo na primeira pág, tem um resumo.

Abs

Postado por

unknown

às

06:50

18

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

bolha imobiliária,

construtoras

segunda-feira, 10 de outubro de 2011

Um pouco sobre timing de bolhas

Baseado no relato de um leitor, resolvi escrever sobre o timing de bolhas...

Tem um montão de blogs por aí pregando (sem aspas mesmo) a "bolha" (*), alguns há 2 anos... Pois bem... Esse leitor disse que comprou um ap. em dez/10 e revendeu agora, com lucro de 50%. Claro q a internet aceita qualquer coisa, pode não ser verdade, mas é perfeitamente factível.

Questão de timing...

Antes de virem Anonimos dizendo que imovel não está vendendo "nada", lembrem-se (está neste post anterior), os novos em SP estão vendendo 30% a menos do que 2010... Vender 30% menos que o melhor ano da história está longe de ser "nada", pelo menos pra quem tem bom senso...

E quanto ao bolo? Bem, é que um desses blogs (com alguns comentaristas não muito, digamos, civilizados) por aí está fazendo aniversário de um ano, e faço essa homenagem...

Só nesse 1 ano que estão torcendo pra que o mundo desabe dava tempo de ter comprado, vendido e embolsado um lucro muito bom. Nesse período o mercado subiu "meros" 43% no Rio.

Update: este lucro de 43% pressupõe a compra de um imóvel já existente, à vista.

Quem especulou com imóvel na planta, supondo que em 12 meses pagou 10% do total (normal), embolsou meros 430% de lucro ou uns 15 anos de CDI...

Atenção: rentabilidade passada não é garantia de rentabilidade futura. De novo: surfar bolhas não é simples, tem que ter estômago. Ninguém está recomendando especulação, muito menos agora. Quem conseguiu, parabéns, daqui pra frente ninguém sabe.

(*) Só se pode ter certeza do passado, e enquanto não estourar não é bolha, por isso fica entre aspas mesmo.

Abs

Postado por

unknown

às

07:00

29

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

bolha imobiliária

terça-feira, 4 de outubro de 2011

Vendas de Usados e Novos. Qual é o certo?

Neste post antigo aqui (de ago/2011), mostrei este gráfico, com o % de novos e usados em financiamentos p/ aquisição c/ recursos de poupança, tirado de um relatório do HSBC:

Já no post de ontem, com o relatório do Secovi-SP (pág 23), um gráfico, teoricamente da mesma coisa:

E agora???

Seria o segundo em unidades? Mesmo assim não bate.

Abs

Já no post de ontem, com o relatório do Secovi-SP (pág 23), um gráfico, teoricamente da mesma coisa:

E agora???

Seria o segundo em unidades? Mesmo assim não bate.

Abs

Postado por

unknown

às

18:56

2

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

crédito imobiliário

E o transito no Rio vai de mau a pior

Sugestão do leitor Frank:

Trajeto casa-trabalho de cariocas ficou 39 minutos mais demorado em dois anos

Daí o porque de os bairros mais próximos do centro estarem subindo de preço num ritmo maior do que os afastados...

Abs

Trajeto casa-trabalho de cariocas ficou 39 minutos mais demorado em dois anos

Daí o porque de os bairros mais próximos do centro estarem subindo de preço num ritmo maior do que os afastados...

Abs

Postado por

unknown

às

07:05

3

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

rio de janeiro,

transportes

segunda-feira, 3 de outubro de 2011

Relatório do Secovi-SP 1S2011

Link para o original:

http://www.secovi.com.br/files/Arquivos/balanco-mercado-2011.pdf

Passagens relevantes:

Na página 23 notei uma coisa estranha, comento amanhã.

Abs

http://www.secovi.com.br/files/Arquivos/balanco-mercado-2011.pdf

Passagens relevantes:

"Na capital paulista, as vendas acumuladas de 11.680 unidades entre janeiro e junho representaram variação negativa de -31,3% em relação ao mesmo período de 2010, quando foram comercializadas 17.005 unidades.

Já os lançamentos nos primeiros seis meses de 2011 totalizaram 13.992 unidades, de acordo com a Embraesp – Empresa Brasileira de Estudos de Patrimônio. Comparativamente ao ano passado, quando foram lançadas 13.581 unidades, houve incremento de 3,0%"

"O indicador VSO (Vendas Sobre Ofertas) médio do primeiro semestre de 2011 ficou em 13,2% ao mês. De janeiro a junho do ano passado, o VSO foi de 21,6% mês"Sobre a região metropolitana (RMSP):

"Com 24.178 unidades vendidas, a região apresentou variação negativa de –28% sobre os 33.576 imóveis negociados no mesmo período de 2010"

"No período, foram lançadas 24.739 unidades, uma queda de 9,0% frente às 27.187 unidades ofertadas de janeiro a junho do ano passado. O VSO médio deste ano ficou em 13,5% ao mês, contra 19,1% ao mês em igual semestre de 2010"Sobre o crédito (informações a nível nacional):

"O crédito imobiliário com recursos do SBPE (Sistema Brasileiro de Poupança e Empréstimo)

movimentou R$ 37 bilhões no primeiro semestre, com variação de 55,5% sobre o mesmo período em 2010 (R$ 23,8 bilhões). O montante corresponde a 236 mil unidades financiadas nos primeiros seis meses de 2011, frente a 188 mil de janeiro a junho do ano passado (variação de 25,5%).

O crédito com recursos do FGTS (Fundo de Garantia do Tempo de Serviço) correspondeu

a empréstimos da ordem de R$ 12,9 bilhões, equivalente a 409 mil unidades. O crescimento

em relação ao primeiro semestre de 2010 foi de 4,9% em recursos (valores) e de 31,9% em

unidades residenciais.

Considerando a soma dos recursos oriundos da poupança (SBPE) com os do FGTS, o volume

destinado ao setor foi de R$ 49,9 bilhões, com alta de 38% ante os R$ 36,1 bilhões viabilizados no primeiro semestre do ano passado.

Na comparação da soma de unidades financiadas pelo SBPE e pelo FGTS, o aumento passa a

30% entre os semestres, com 645 mil unidades neste ano e 498 mil em 2010"

Na página 23 notei uma coisa estranha, comento amanhã.

Abs

Postado por

unknown

às

07:05

2

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

crédito imobiliário,

sao paulo

quarta-feira, 28 de setembro de 2011

CS: BC reduz estimativa para o comprometimento da renda com crédito

Relatório do CS, enviado por um leitor:

Abs

Banco Central reduz sua estimativa para o comprometimento da renda

das famílias com crédito

O Banco Central alterou, no Relatório de Estabilidade Financeira divulgado nesta

terça-feira (20 de setembro), a metodologia de cálculo para o comprometimento

da renda das famílias com serviços de dívidas (amortização e juros). A mudança

buscou tornar os dados publicados pelo Banco Central mais comparáveis com as

normas internacionais. As principais alterações na metodologia foram:

(1) Mudança no cálculo da amortização, do Sistema de Amortização

Constante (SAC) para o método Price. Neste último, as prestações são

constantes ao longo do contrato, refletindo amortizações crescentes e

pagamentos de juros decrescentes. A leitura do Banco Central é que a

utilização do sistema SAC, que considera amortização constante e o custo

mais elevado dos juros para todo o empréstimo na primeira parcela (a que

era utilizada no cálculo), superestima o indicador de comprometimento de

renda. Além disso, o Banco Central aponta que o sistema Price (com

parcelas fixas) é o mais utilizado nas operações de crédito no País.

(2) Utilização da taxa média de juros de toda a carteira de crédito, ao invés da

taxa referente aos novos empréstimos. Com isso, a taxa média considerará

as taxas passadas, de acordo com o prazo médio dos empréstimos.

(3) Na metodologia anterior, o cálculo do comprometimento de renda das

modalidades de crédito rotativo incorporava apenas os juros, não

atribuindo o pagamentos de principal. No novo cálculo, o Banco Central

passou a considerar um cronograma de amortização do crédito rotativo

(particularmente cartão de crédito e cheque especial), tendo em vista o

prazo médio estimado dessas operações.

(4) Incorporação de receitas financeiras na medida de renda disponível.

Passaram a ser considerados os rendimentos recebidos por pessoas

físicas relativos a aplicações financeiras em caderneta de poupança,

Certificado de Depósito Bancário (CDB), títulos públicos e fundos de

investimentos. Segundo o Banco Central, esse total atingiu R$6,7 bilhões

em julho de 2011, representando 4,5% da massa salarial ampliada

disponível (que considera a renda do trabalho, acrescida de benefícios

previdenciários e programas sociais, deduzida de contribuições

previdenciárias e imposto de renda).

(5) Utilização de uma medida dessazonalizada da massa salarial ampliada, ao

invés da renda disponível média dos últimos 12 meses.

Os novos resultados apontam um menor percentual de comprometimento de renda

com crédito, em comparação com a metodologia anterior. O uso da nova metodologia

diminuiu o comprometimento da renda das famílias com o serviços de dívida de

26,9% para 21,1% em julho. Embora o Banco Central não informou qual das

alterações foi a principal responsável pela redução no indicador, é provável que a

alteração do sistema de amortizações, a introdução das receitas financeiras das

famílias e a utilização da renda dessazonalizada mensal (que tende a ser mais

elevada do que a média móvel de 12 meses por esta ser defasada) tenham explicado

essa redução. Em nosso entendimento, essa alterações mais do que compensaram a

introdução do pagamento do principal nas modalidades de crédito rotativo. Entretanto,

ao contrário da metodologia anterior, o novo cálculo mostra tendência de elevação do

comprometimento da renda com crédito a partir de julho de 2008, enquanto que na

metodologia anterior o aumento era mais expressivo apenas nos últimos meses

(Gráfico 1). O Banco Central revisou ainda o cálculo do endividamento total das

famílias com o Sistema Financeiro Nacional como proporção da renda anual total. O

novo cálculo que apontou ligeiro declínio nessa estimativa, em função da elevação da

projeção para a renda (Gráfico 2).

Abs

Postado por

unknown

às

07:15

0

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

economia

terça-feira, 27 de setembro de 2011

Comportamento histórico de preço e vendas em algumas cidades americanas

Tirado do site Trulia, gráfico de preço e vendas no período de 10 anos, inclui todo um ciclo de boom e burst de uma bolha.

Considerações:

1) San Diego e Los Angeles mostram um comportamento de vendas fortemente sazonal, com o pico no meio do ano, às vezes se estendendo um pouco pelo 2° semestre, e forte queda no início do ano. Não faço idéia do motivo.

2) O preço não segue 100% um padrão, tendo o pico variado, por ex. Nova Orleans o pico foi ainda em 2005, enquanto outras se estendeu até 2008.

3) Sabemos (até mesmo intuitivamente) que as bolhas são mais agressivas em cidades turísticas, Las Vegas e Miami confirmam isso, com quedas de até 70%...

4) NY não tomou conhecimento do estouro da bolha, os preços triplicaram entre 2000 e 2007, e desde então se mantiveram estáveis. Suposição minha: com a desvalorização do dólar frente a praticamente todas as moedas do mundo, os imóveis ficaram mais baratos p/ estrangeiros comprarem, o que compensou um menor numero de compradores locais. Obs: ignorar aquele "pico" esquisito de preços em 2002, provavelmente é algum erro na base de dados, note que o número de vendas é irrisório no período.

Abs

Considerações:

1) San Diego e Los Angeles mostram um comportamento de vendas fortemente sazonal, com o pico no meio do ano, às vezes se estendendo um pouco pelo 2° semestre, e forte queda no início do ano. Não faço idéia do motivo.

2) O preço não segue 100% um padrão, tendo o pico variado, por ex. Nova Orleans o pico foi ainda em 2005, enquanto outras se estendeu até 2008.

3) Sabemos (até mesmo intuitivamente) que as bolhas são mais agressivas em cidades turísticas, Las Vegas e Miami confirmam isso, com quedas de até 70%...

4) NY não tomou conhecimento do estouro da bolha, os preços triplicaram entre 2000 e 2007, e desde então se mantiveram estáveis. Suposição minha: com a desvalorização do dólar frente a praticamente todas as moedas do mundo, os imóveis ficaram mais baratos p/ estrangeiros comprarem, o que compensou um menor numero de compradores locais. Obs: ignorar aquele "pico" esquisito de preços em 2002, provavelmente é algum erro na base de dados, note que o número de vendas é irrisório no período.

Abs

Postado por

unknown

às

07:10

2

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

bolha imobiliária,

miami,

USA

segunda-feira, 26 de setembro de 2011

Preços Flórida: Uma bolha do inicio ao fim

Estava eu olhando um grafico dos preços da Florida entre 2001 e 2011 no Zillow, é bem interessante, pois mostra um ciclo inteiro de formação e estouro de uma bolha:

Uma coisa digna de nota é que o gap capitais (áreas mais nobres) pro interior se abre na subida e depois volta ao normal.

Por ex. Miami era 10,3% mais caro que a média da Florida em 2001, passa a 18,1% no topo em 2006, retornando a 12,9% atualmente.

Abs

Uma coisa digna de nota é que o gap capitais (áreas mais nobres) pro interior se abre na subida e depois volta ao normal.

Por ex. Miami era 10,3% mais caro que a média da Florida em 2001, passa a 18,1% no topo em 2006, retornando a 12,9% atualmente.

Abs

Postado por

unknown

às

07:05

4

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

bolha imobiliária,

miami,

USA

quinta-feira, 22 de setembro de 2011

CDI pré-fixado vs USD desde 2006

Só pra salientar a questão da especulação com dólar, e como é difícil acertar o timing de entrada e saída, e ganhar de um custo de oportunidade altíssimo (CDI), fiz o gráfico abaixo (dados do sistema de séries temporais do BC):

A linha vermelha representa quantos % vc estaria ganhando se comprasse um título pré-fixado (por ex. LTN) com vencimento hoje, e a linha azul se tivesse comprado USD e vendesse hoje.

Em 90% do tempo foi lucro ficar quietinho em CDI (e ainda dormir em paz).

Reparar que, mesmo em meados de 2008, quando o USD estava "baratíssimo" e era motivo de piada até no Casseta & Planeta, teria sido um preju maiúsculo comprar as verdinhas (e segurar até hoje, claro).

Só foi vantagem desde aproximadamente dez/2010...

Abs

| USD vs CDi pré-fixado desde 2006 até hoje |

Em 90% do tempo foi lucro ficar quietinho em CDI (e ainda dormir em paz).

Reparar que, mesmo em meados de 2008, quando o USD estava "baratíssimo" e era motivo de piada até no Casseta & Planeta, teria sido um preju maiúsculo comprar as verdinhas (e segurar até hoje, claro).

Só foi vantagem desde aproximadamente dez/2010...

Abs

quarta-feira, 21 de setembro de 2011

CS: Brazilian Homebuilders and Real Estate Brokers

Relatório do CS sobre o mercado imobiliário brasileiro (dica de um leitor): tem o famoso professor João da Rocha Lima Jr., do núcleo de Real Estate da USP, falando sobre bolha nos escritórios comerciais, queda de vendas de novos em SP (-28% em comparação com igual período de 2010), que não há bolha no crédito imobiliário (devido ao baixo % financiado), e as construtoras devem engordar suas margens brutas p/ proteção de possível aumentos nos custos.

Cs Home Builders 200911 Final

Abs

Cs Home Builders 200911 Final

Abs

terça-feira, 20 de setembro de 2011

IPTU, Valor Venal e Valor Real

O IPTU (que é um imposto municipal), como se sabe, é calculado sobre o valor venal e não o valor de mercado de um imóvel.

Tirado da Wikipedia:

"A base de cálculo do IPTU é o valor venal do imóvel sobre o qual o imposto incide. Este valor deve ser entendido como seu valor de venda em dinheiro à vista, ou como valor de liquidação forçada. É diferente de seu valor de mercado, onde o quantum é ditado pela negociação, aceitação de parte do preço em outros bens, entre outros artifícios, enquanto aquele, isto é, o valor venal, é ditado pela necessidade de venda do imóvel em dinheiro à vista e em curto espaço de tempo. Por isso, o valor venal de um imóvel pode chegar a menos de 50% de seu valor de mercado. A alíquota utilizada é estabelecida pelo legislador municipal, variando conforme o município."Fonte: http://pt.wikipedia.org/wiki/Imposto_sobre_a_propriedade_predial_e_territorial_urbana

O valor venal:

"Por valor venal se entende o que foi gasto na construção do imóvel mais o valor estimado do terreno, baseado em sua área. É um valor determinado pela prefeitura em relação ao imóvel específico, sendo sobre tal a incidência dos impostos. É o valor limpo da coisa, sem considerar a valorização ou desvalorização do mercado. Sendo assim, desconsidera-se a localização, a época da "venda", a oferta e a procura, o seu valor histórico, caso haja, o cenário imobiliário como um todo. Geralmente um valor muito abaixo do que realmente vale o imóvel."Fonte: http://pt.wikipedia.org/wiki/Valor_venal

O blog Trading Cafe andou fazendo um bom trabalho de levantamento sobre as aliquotas de IPTU do Rio de Janeiro (1,2% - ainda não confirmado) e de São Paulo (entre 0,8 e 1,6%, com deduções).

Abs

Postado por

unknown

às

13:10

0

comentários

Enviar por e-mailPostar no blog!Compartilhar no TwitterCompartilhar no FacebookCompartilhar com o Pinterest

Marcadores:

iptu,

rio de janeiro,

sao paulo

quinta-feira, 15 de setembro de 2011

Economist: Graficos de imoveis pelo mundo

Semana puxada, difícil um tempo livre. Só pra não passar em branco, vou postar um link que eu gosto muto:

http://www.economist.com/node/21009954/

Tem muita informação relevante que dá pra extrair desse gráfico. Fica aí a dica.

Abs

http://www.economist.com/node/21009954/

Tem muita informação relevante que dá pra extrair desse gráfico. Fica aí a dica.

Abs

segunda-feira, 12 de setembro de 2011

Aumento de estoques em bairros do Rio

Mais do mesmo... Continuando o post sobre Ipanema, mostro outros gráficos com o estoque à venda em alguns bairros do Rio (*). Esse número é a amostra que o Zap usa p/ construir suas estatísticas, e já exclui os anúncios repetidos e inválidos, conforme todos os leitores já estão carecas de saber.

O padrão geral é aquele conhecido: vem aumentando desde 2008 (provavelmente devido à popularização do Zap), com um aumento repentino nos últimos meses (que não dá pra colocar totalmente como o mesmo motivo...). Seria uma "corrida" pra vender num suposto topo? Façam suas apostas.

Curioso no caso do Leblon, aquela "barriga" ali em 2009, não tenho idéia do motivo...

Outra coisa digna de nota (que não está no gráfico), quase todos os bairros top da ZSul apresentaram um aumento agudo NO ÚLTIMO MÊS, assim como Ipanema:

Leblon, de 627 pra 965 (+54 %)

Ipanema, como já mostrado, de 1084 pra 1441 (+33 %)

Lagoa, de 617 pra 798 (+29%)

Gávea, de 177 pra 224 (+27%)

JB, de 394 pra 521 (+32%)

Confiram na origem aqui.

Esse "fenômeno" não se repete (na mesma intensidade) em bairros médios ou mais simples (como dá pra ver no gráfico). A suposta "corrida", ao que parece é mais intensa nos bairros top. O "sentimento" do mercado é de que "já deu", pelo menos nos lugares nobres... Se for isso mesmo, é só uma questão de tempo até contaminar os outros, claro...

Ao contrário de Ipanema, na maioria dos bairros o aumento da amostra NÃO foi acompanhado (ainda) de queda de preço (tanto que, na média o Rio teve aumento de 2,5%). Vamos aguardar cenas dos próximos capítulos.